株式投資を始めて、ほとんどの方が最初に実践するのは全世界や、全米、S&P500などの指数を定期的に購入するインデックスの積み立て投資だと思います。

インデックスの積み立て投資は、広くセクターや、時間が分散されるため、誰でもプロの投資家の平均以上のパフォーマンスが見込めることで知られています。究極はこれだけを行い、後の時間は副業などに回してしまえばいいのです。

しかし、含み益が徐々に増えていくのも魅力的だけど、お金が増えている実感がない、インカムとして家計の助けにならないなど、手元に配当金が入ってくる生活も魅力的と考える人も少なくないと思います。

本記事では、そんな配当金を出してくれる金の鶏として、米国高配当ETFをいくつか紹介し、それぞれの特徴について説明していきたいと思います。

目次

インデックス投資向けETFの配当金

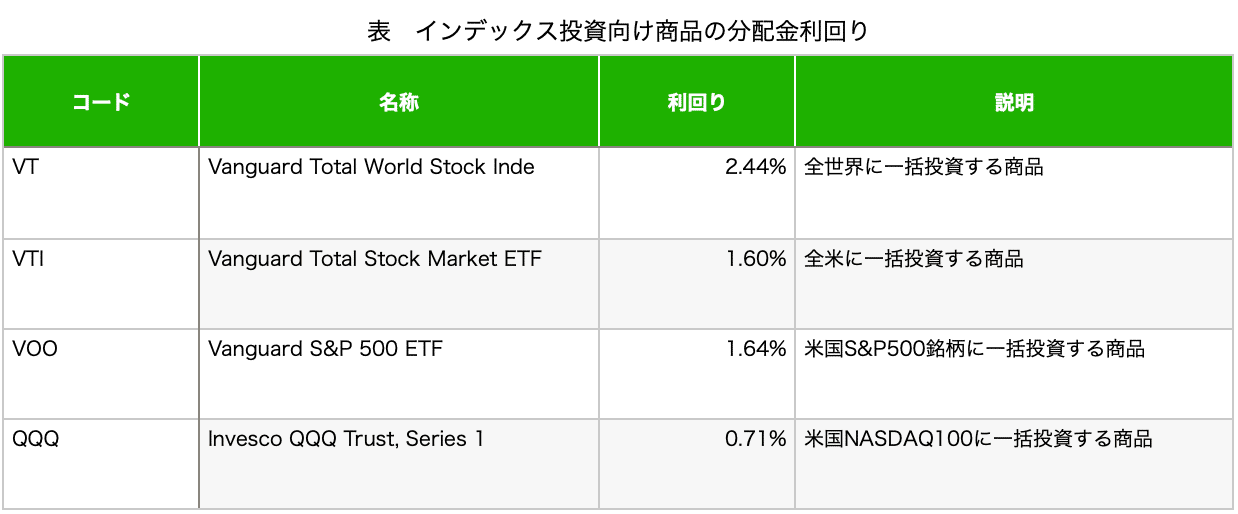

高配当ETFを紹介する前に、インデックス投資としてよく用いられるETFはどの程度の配当金を受け取れるのかについて確認していきます。意外と、インデックス投資向けの商品でも、配当金は受け取れるんですよ。

各銘柄の詳細については、別途記事を作成しようと思います。今回は詳細は省きますが、一般的に3-4%が高配当と呼ばれる中で、全世界は2.44%と検討しています。VTI, VOOも1.6%と悪くありません、QQQは成長株が多めなので、配当金は少ないですね。

このように、インデックス投資むけの銘柄でも、意外と配当金はもらえますが、1000万円投資できたとしても、VTでは24万円程度と少し物足りない感じがします。これより、さらに配当金を多くもらえる高配当ETFについてご紹介していきます。

米国高配当ETF

米国高配当ETFには、配当貴族指数に組み入れられている銘柄で構成したものや、連続増配〇〇年を達成している銘柄で構成したもの、S&P500の配当利回り上位〇〇銘柄で構成されたものなど、さまざまなコンセプトの高配当ETFがあります。その中でも代表的なものは以下の通りです。

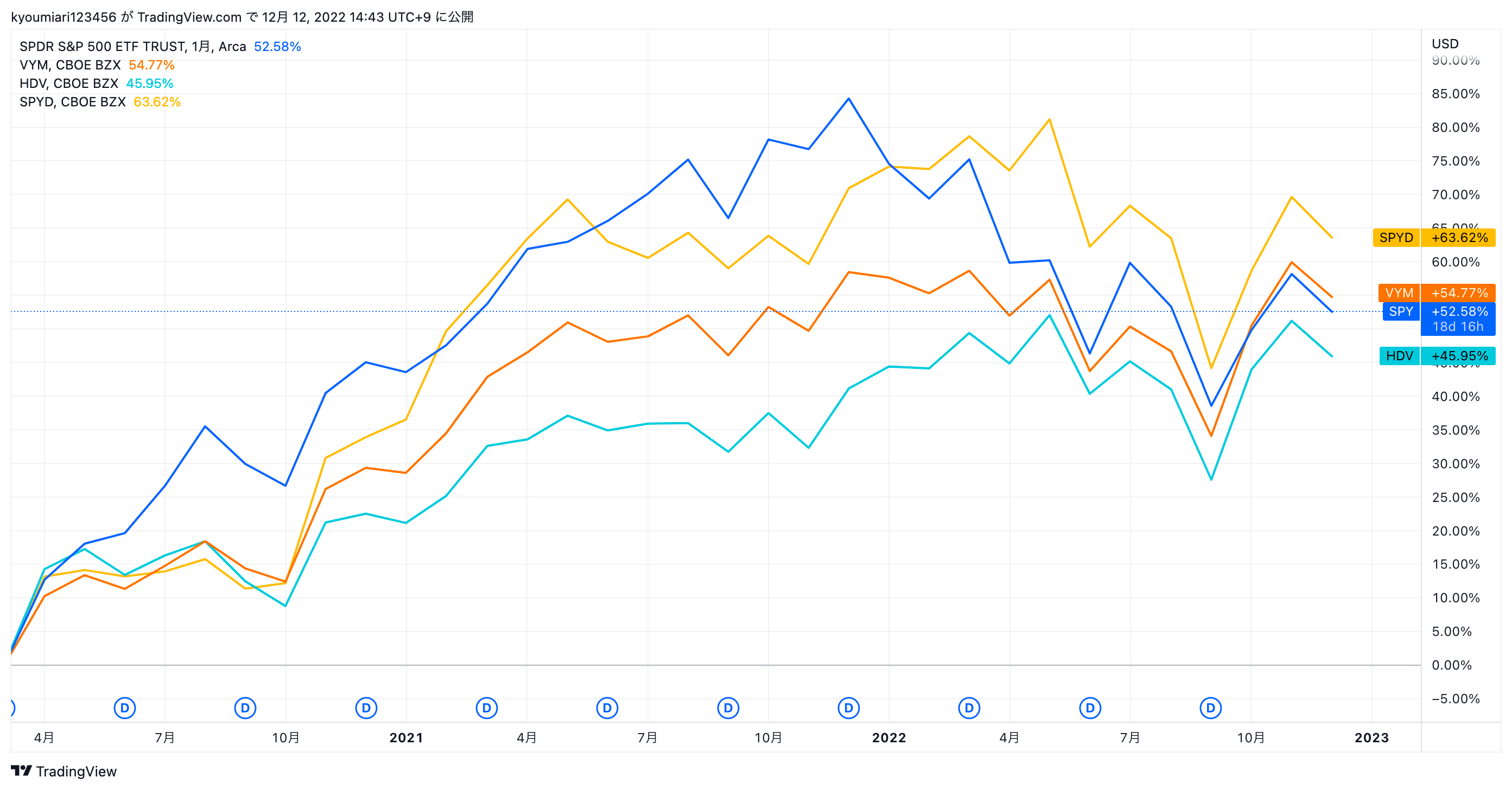

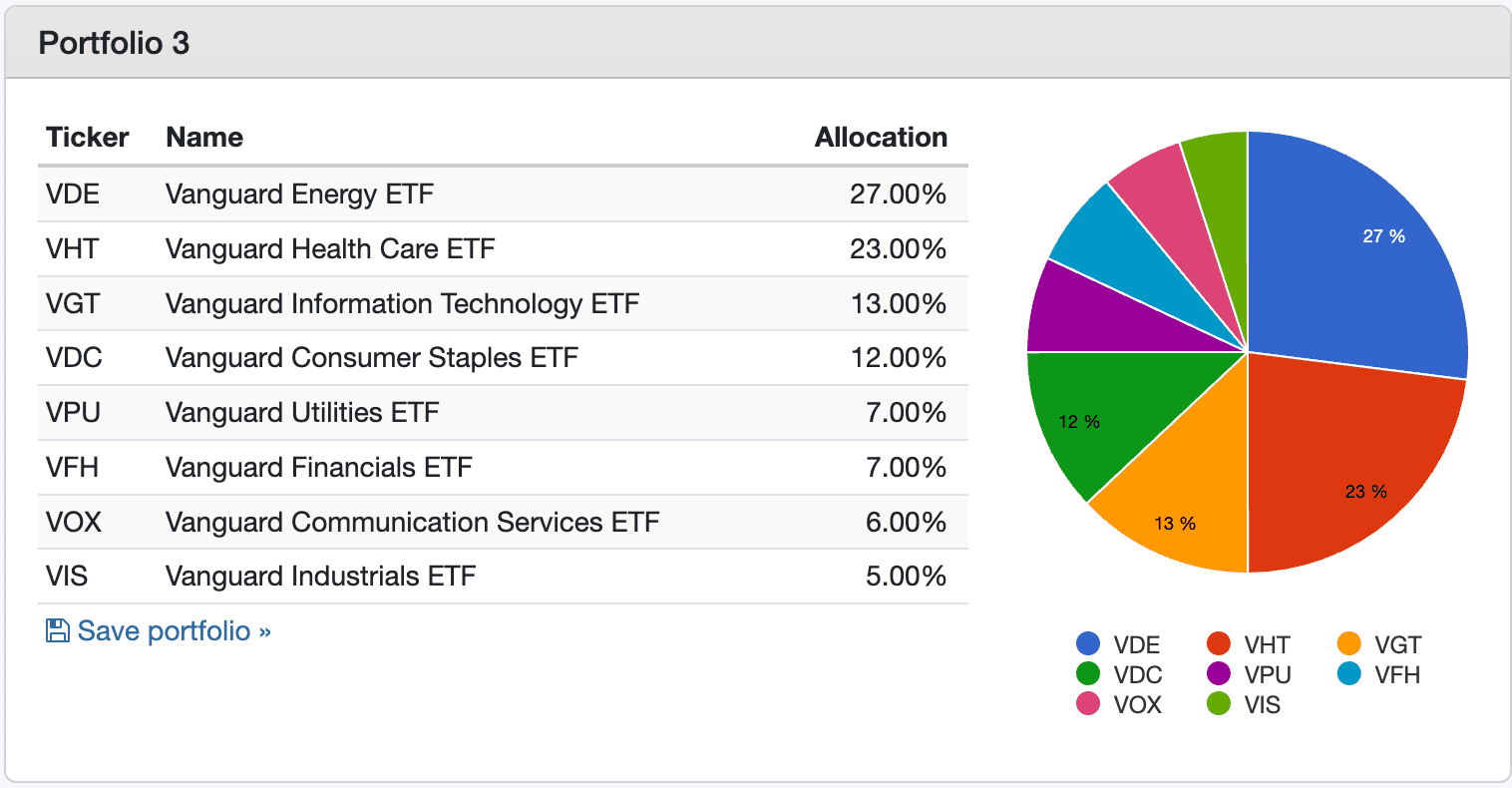

上表に示すように、バンガード社、iShares(ブラックロック社)、SPDR(ステート・ストリート社)と、世界を代表する3大資産運用会社が出している高配当ETFとなっており、特色がそれぞれ異なります。では、詳細について確認していきましょう。

VYM

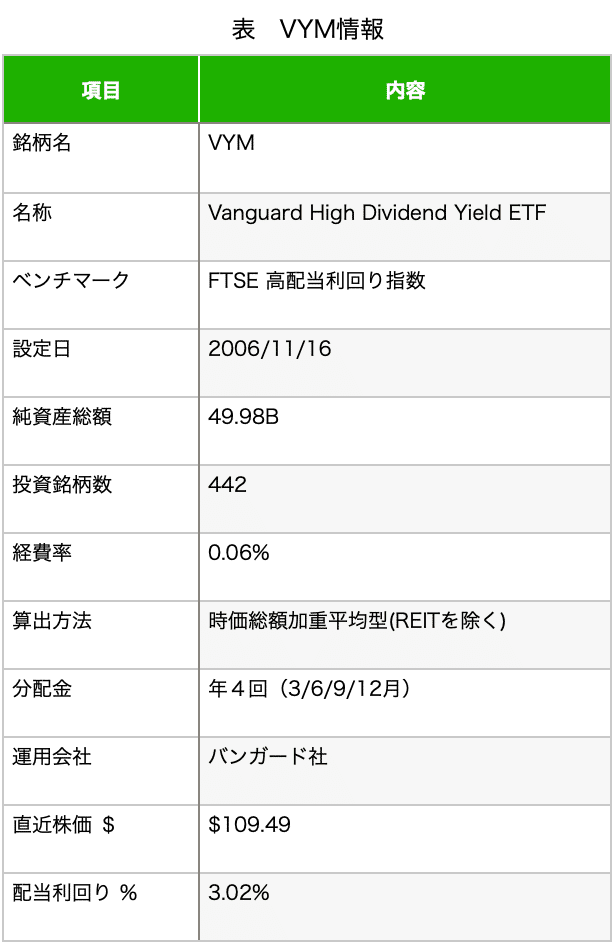

VYMは、バンガード社が提供している高配当ETFです。詳細は以下の通りです。

【基本情報】

VYMの基本情報は以下の通りです。

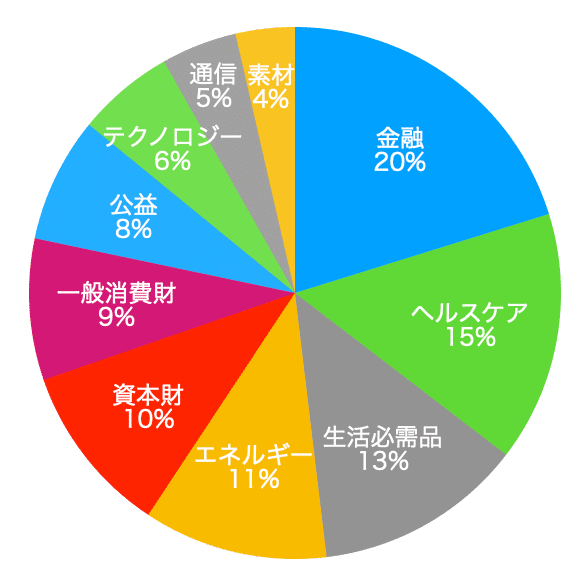

【セクター別組み入れ比率】

VYMのセクター別組み入れ比率は以下の通りです。

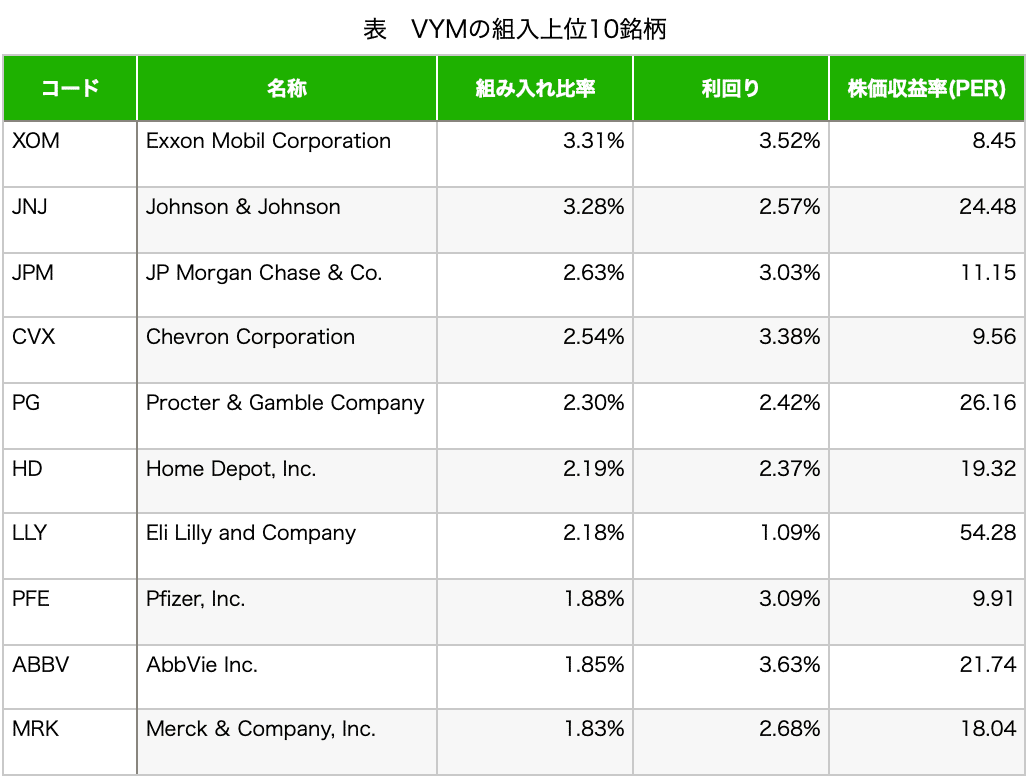

【組み入れ上位10銘柄】

VYMの組み入れ上位10銘柄は以下の通りです。

組み入れ銘柄数も400銘柄と多く、セクター別組位入れ比率は、各銘柄5-20%とセクター別の分散も効いています。

- 景気回復局面:金融、テクノロジー(26%)

- 景気拡大局面:一般消費財、資本財、素材(23%)

- 景気縮小局面:エネルギー(11%)

- 景気後退局面:生活必需品、ヘルスケア、公益、通信(41%)

景気局面によって、このような銘柄が強い傾向にあるため、景気サイクルを通してVYMは非常に安定したパフォーマンスを出してくれることが期待できます。

構成比ででいうと、景気後退局面の比率が41%と最も高く、高配当株ETFらしくディフェンシブ(守り)な銘柄が多くなっています。

HDV

HDVは、ブラックロック社が提供している高配当ETFです。詳細は以下の通りです。

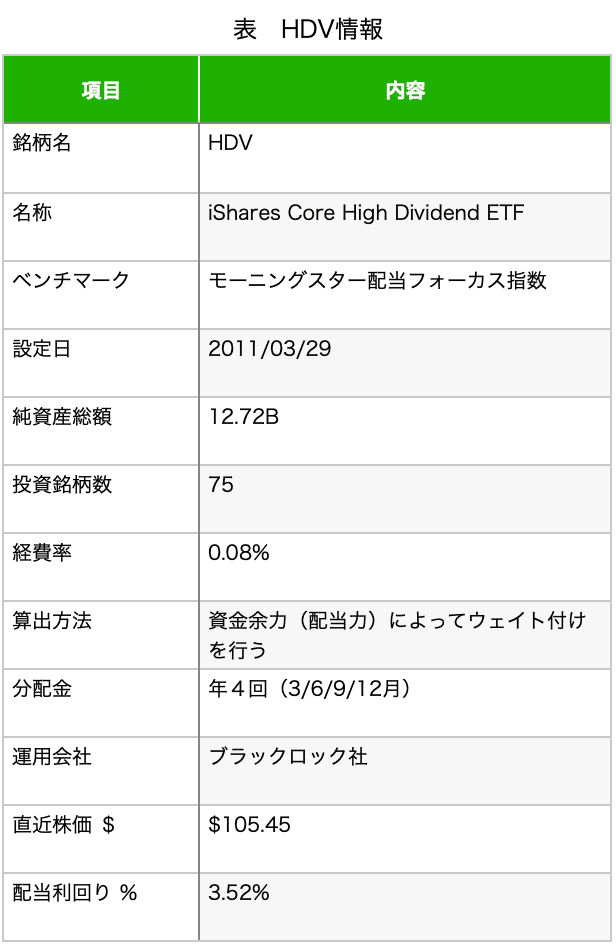

【基本情報】

HDVの基本情報は以下の通りです。

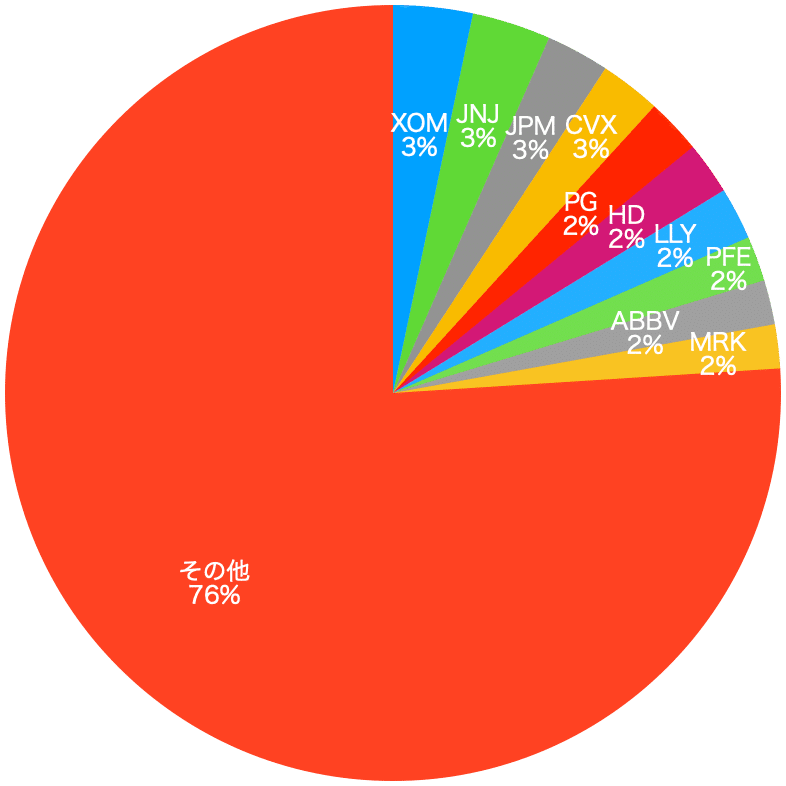

【セクター別組み入れ比率】

HDVのセクター別組み入れ比率は以下の通りです。

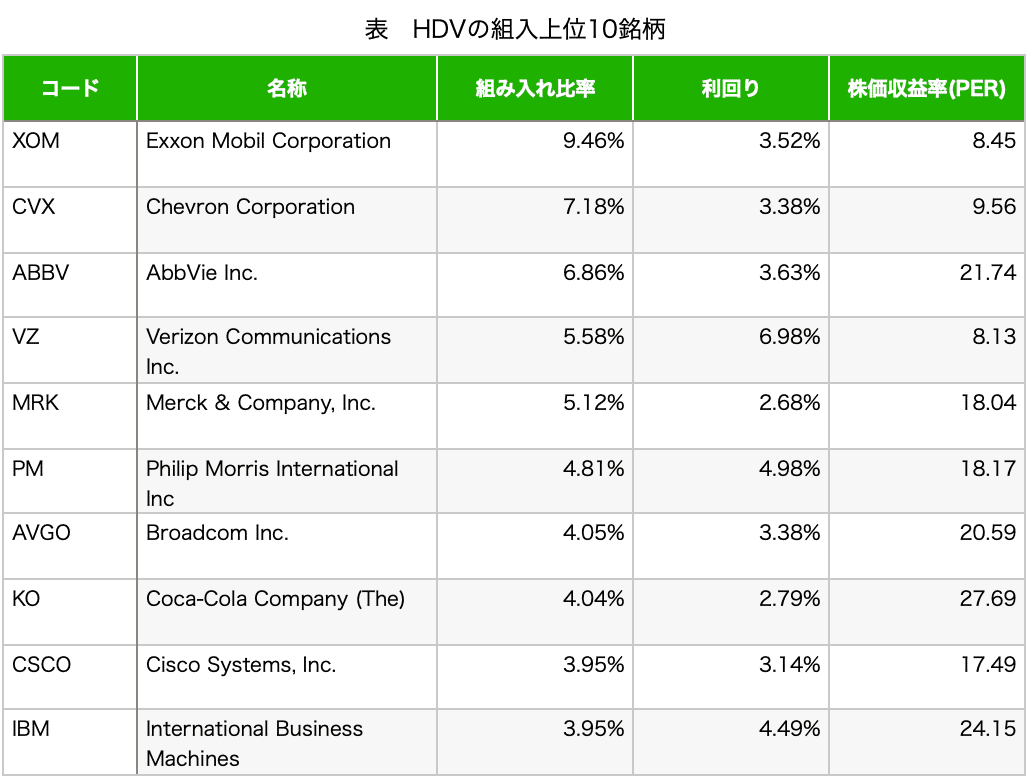

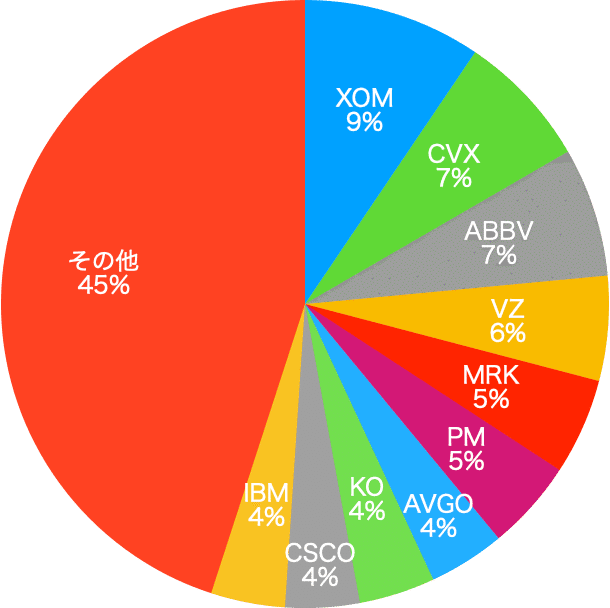

【組み入れ上位10銘柄】

HDVの組み入れ上位10銘柄は以下の通りです。

組み入れ銘柄数が75銘柄であり、上位10銘柄で55%とやや偏った組み入れ比率となっています。

- 景気回復局面:金融、テクノロジー(20%)

- 景気拡大局面:一般消費財、資本財、素材(7%)

- 景気縮小局面:エネルギー(26%)

- 景気後退局面:生活必需品、ヘルスケア、公益、通信(48%)

HDVは景気拡大局面に強い、一般消費財、資本財、素材セクターがほとんど入っていません。これは、景気縮小局面で大幅な下落に巻き込まれない代わりに、景気拡大局面でパフォーマンスが落ちるという性質があります。

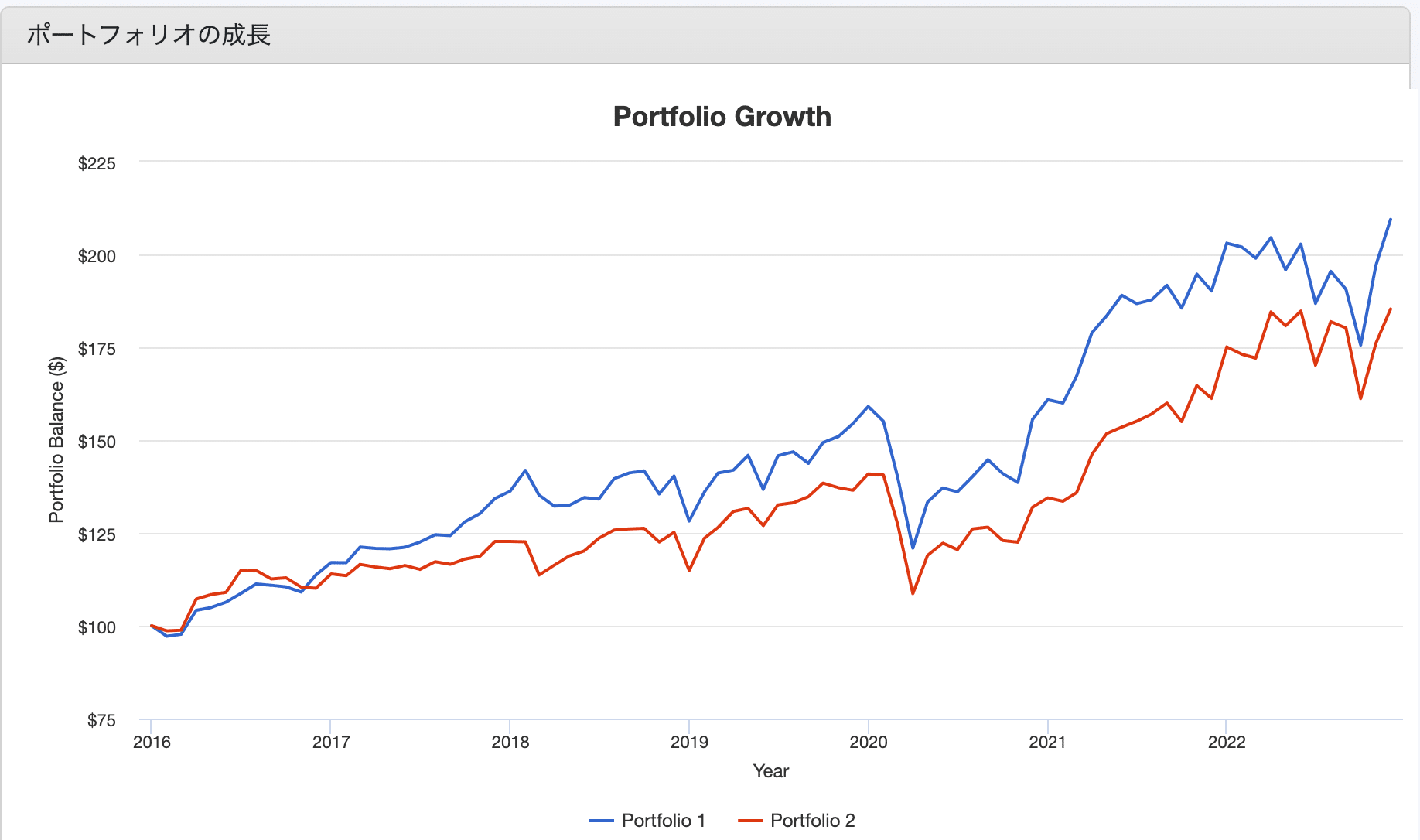

構成比ででいうと、景気縮小局面、景気後退局面の比率を併せると74%とかなりディフェンシブな銘柄構成になっています。景気拡大局面でのパフォーマンスが小さい代わりに、景気縮小、後退局面で底堅い動きをするような構成比となっています。

SPYD

SPYDは、ステート・ストリート社が提供している高配当ETFです。詳細は以下の通りです。

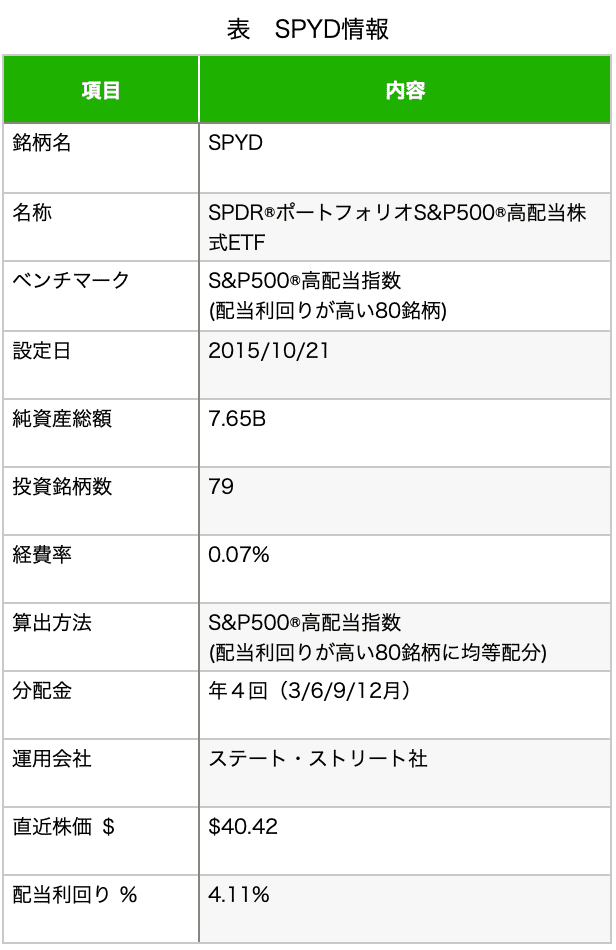

【基本情報】

SPYDの基本情報は以下の通りです。

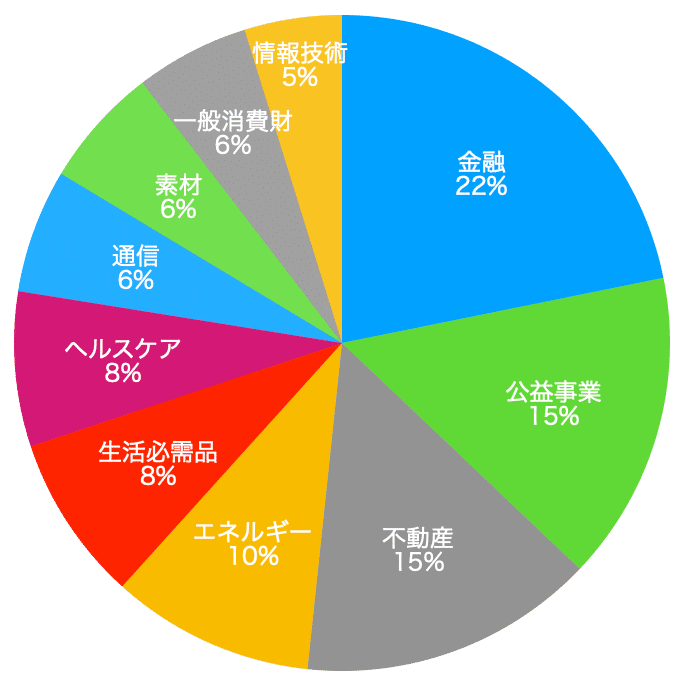

【セクター別組み入れ比率】

SPYDのセクター別組み入れ比率は以下の通りです。

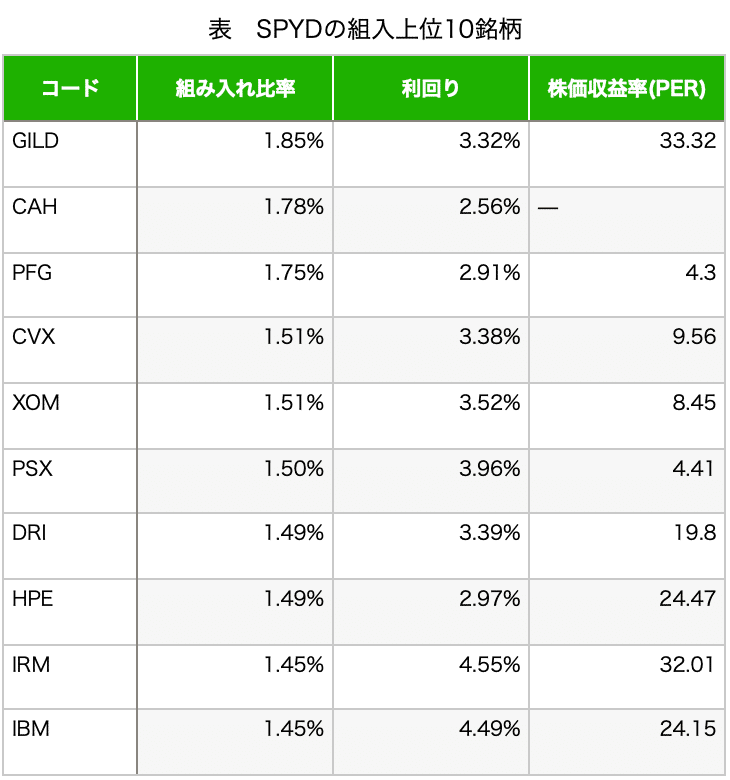

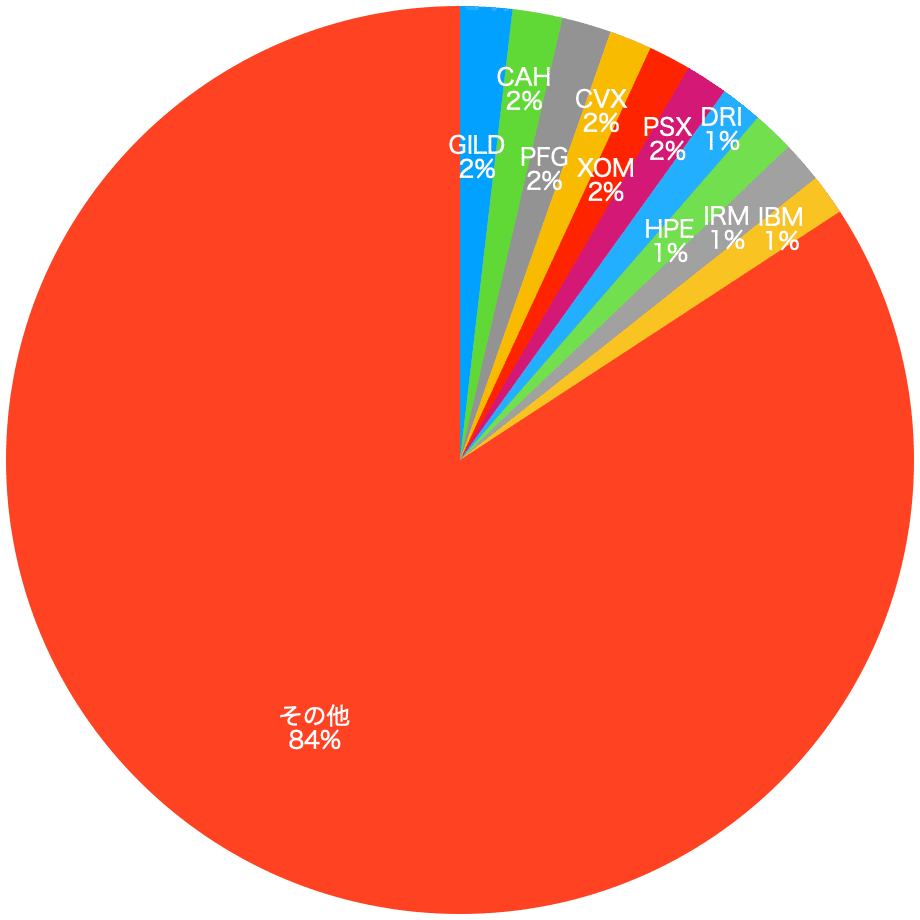

【組み入れ上位10銘柄】

SPYDの組み入れ上位10銘柄は以下の通りです。

組み入れ銘柄数は79銘柄で、各銘柄が1-2%の間で均等配分されているため、小型株の影響を受け、ボラティリティの高いETFであるという特徴がります。

- 景気回復局面:金融、不動産、情報技術(42%)

- 景気拡大局面:一般消費財、素材(12%)

- 景気縮小局面:エネルギー(10%)

- 景気後退局面:生活必需品、ヘルスケア、公益、通信(37%)

景気回復局面では、大きく上昇し、景気拡大、景気縮小局面では下落に転じ、景気後退局面ではヨコヨコを維持するような組み合わせとなっています。セクターを構成する上位セクターが、金融、公益、不動産、エネルギーと長期での株価成長率が低いセクターで62%を占めているため、高配当と引き換えに、株価上昇はその他の高配当ETFに劣る可能性が高いです。

高配当ETFの特徴

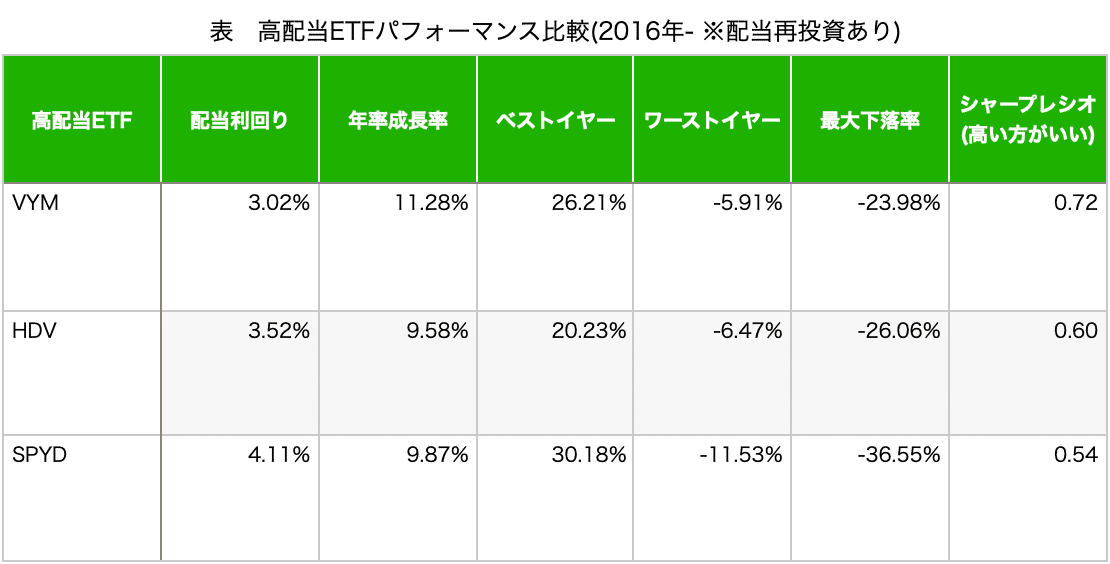

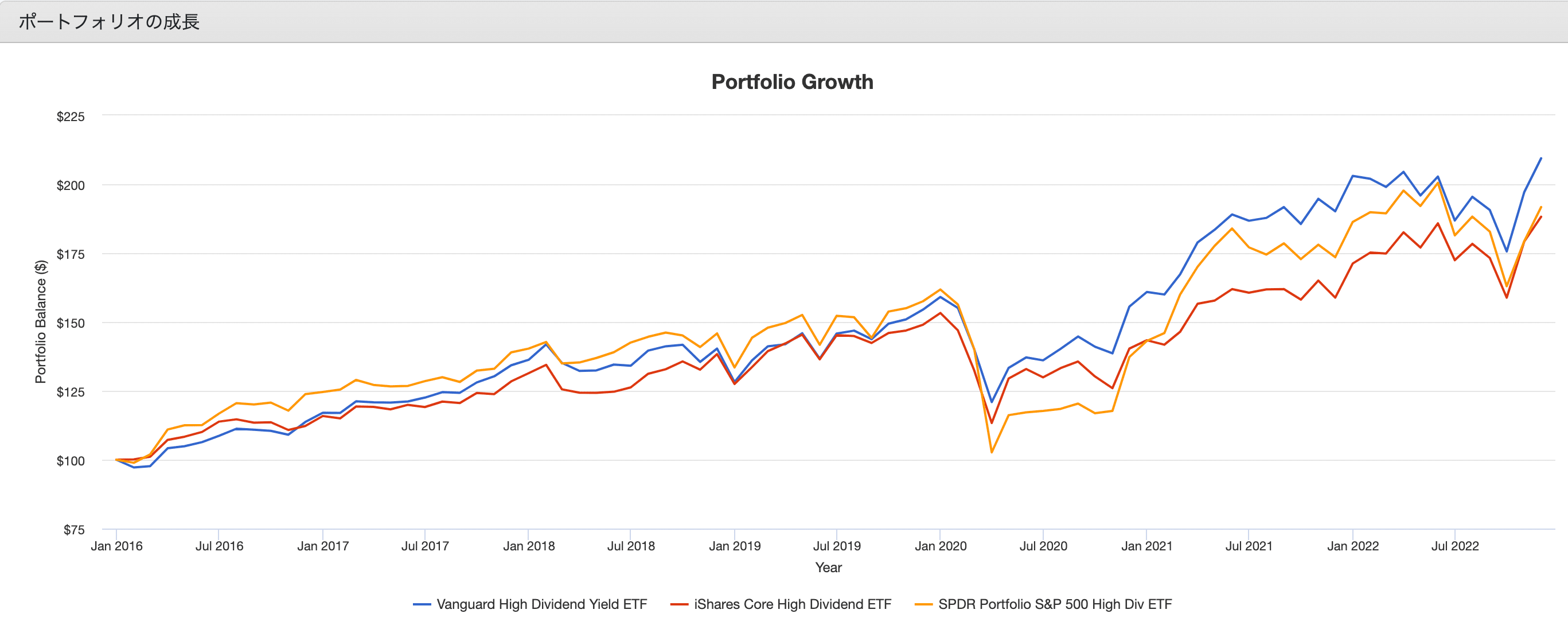

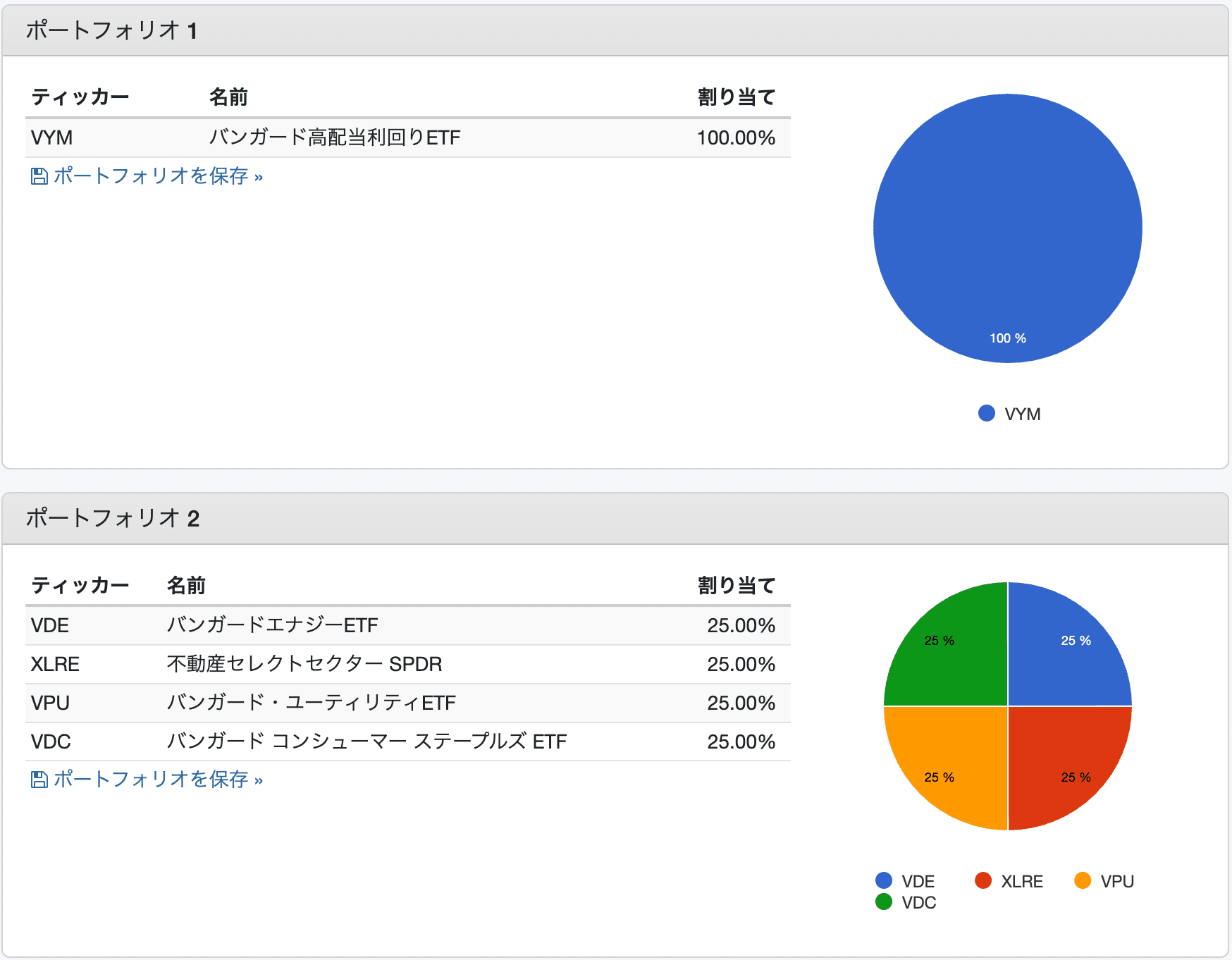

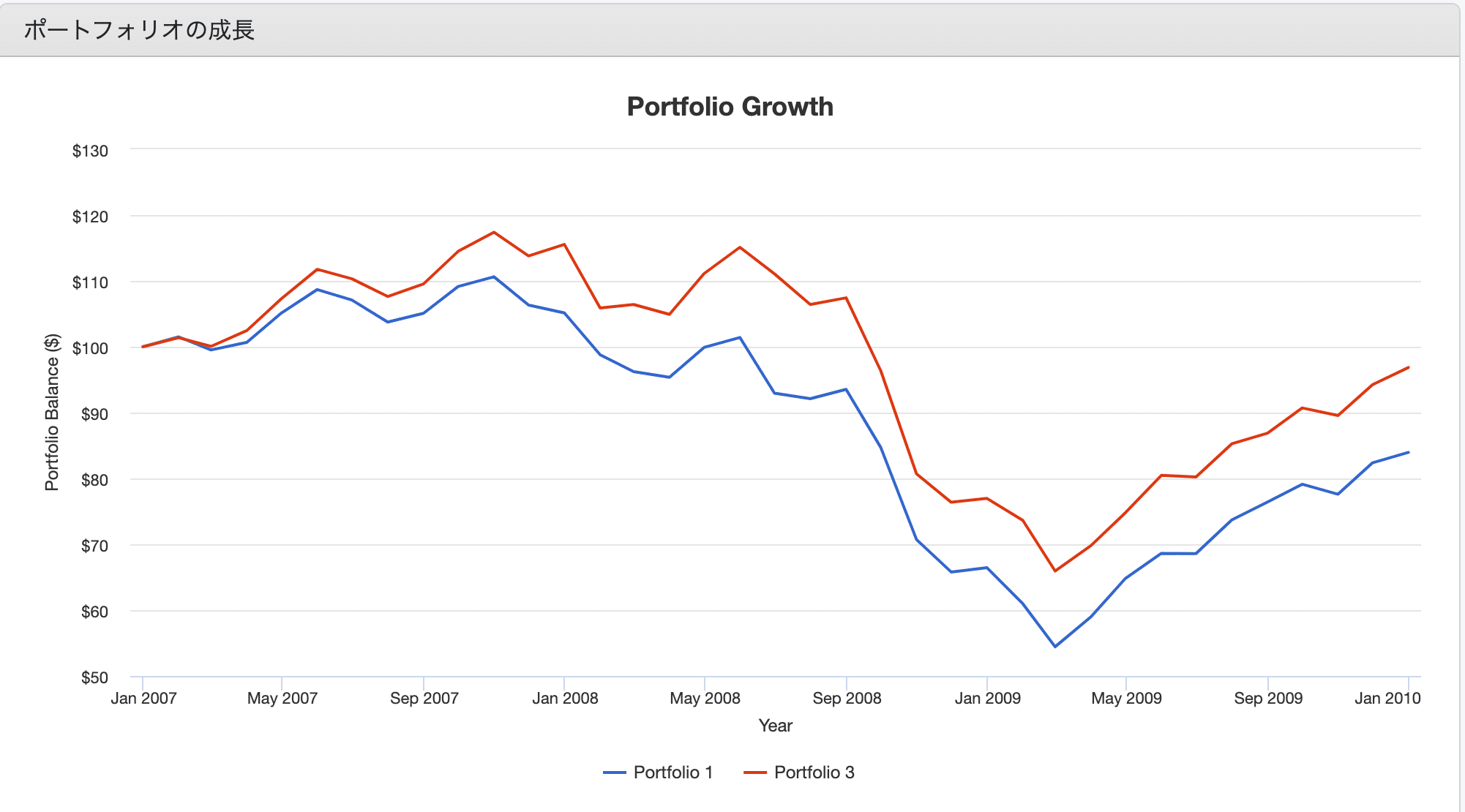

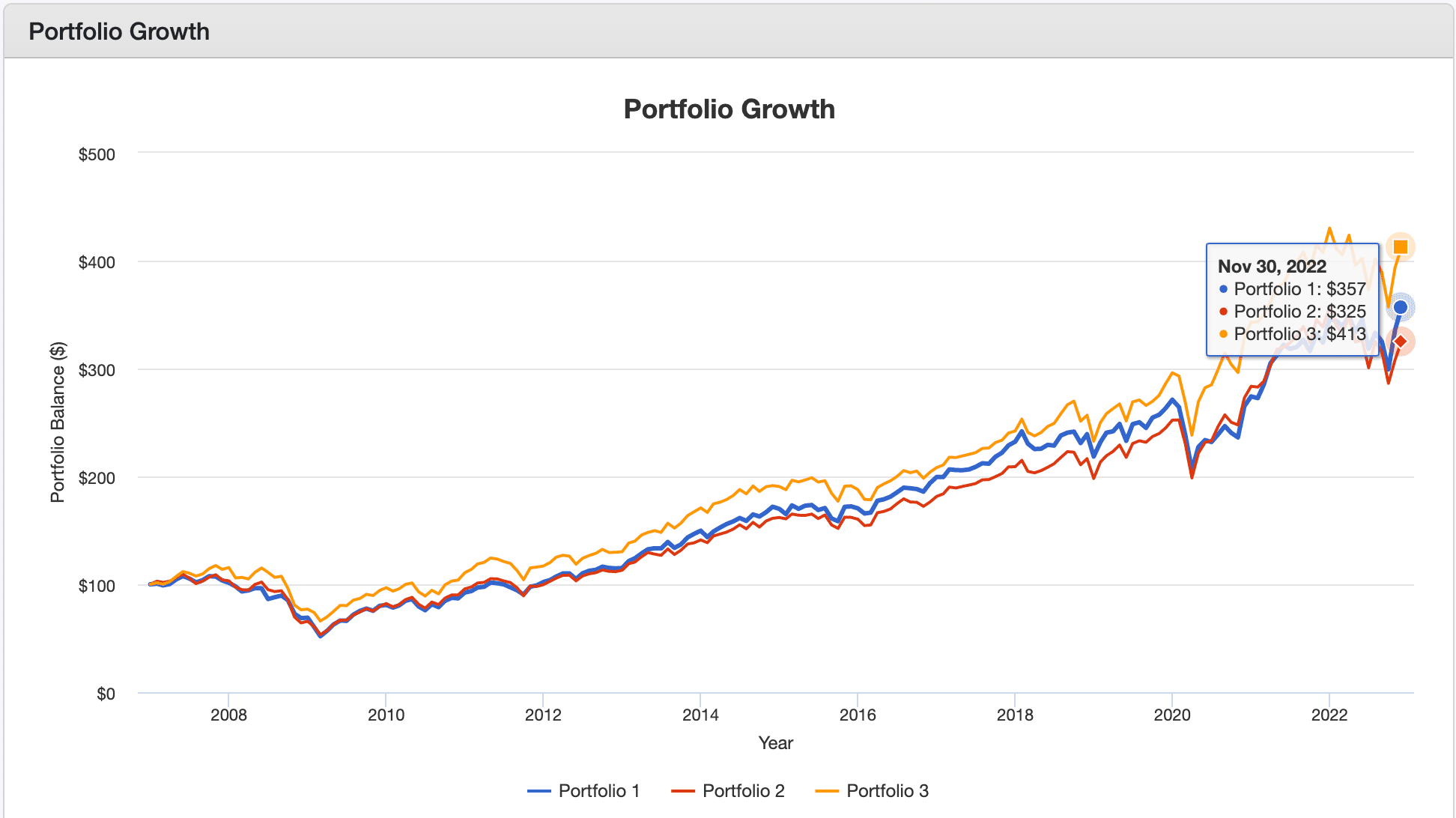

ここまで紹介してきた高配当ETFのパフォーマンスをまとめます。以下で示すパフォーマンスは全て配当金を再投資した場合で比較しています。期間は最も新しいETFであるSPYDが設定された2016年からのデータを引用しています。

VYMの特徴

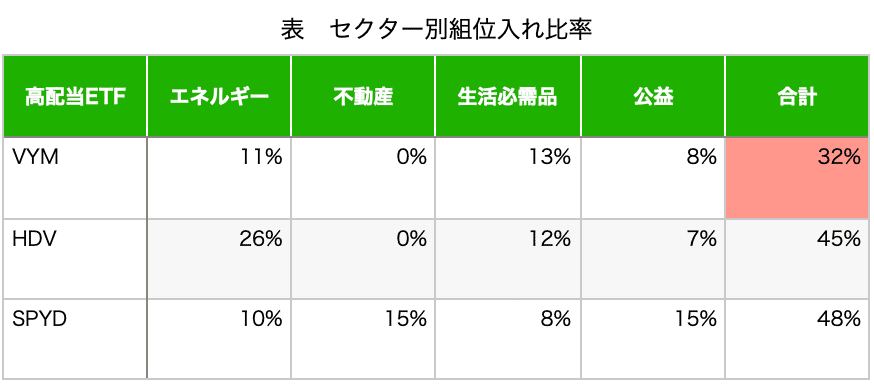

上表に示すように、景気局面でパフォーマンスが良い銘柄をバランスよく採用しているVYMが2016年からの6年間で最も成長率が高いという結果になりました。これは、エネルギー、不動産、生活必需品、公益などの成長産業ではないセクターの比率が小さかったことが要因として挙げられます。

これらのセクターは、産業の成長が緩やか、もしくは、成長しない産業であるため、配当金が多い反面、株価の上昇が小さいという傾向にあります。その比率が一番小さいVYMは株価成長が一番良い代わりに、配当金が他の2銘柄よりも小さいです。トータルの年次成長も取りつつ、VTやVTIなどのインデックスよりも配当を貰もらえる高配当ETFです。

HDVの特徴

HDVはここまでで述べてきたように、景気縮小局面と、景気後退局面で比較的パフォーマンスの良いセクターを多めに備えるETFで、他の高配当ETFよりも不景気に強いという性質を持っています。

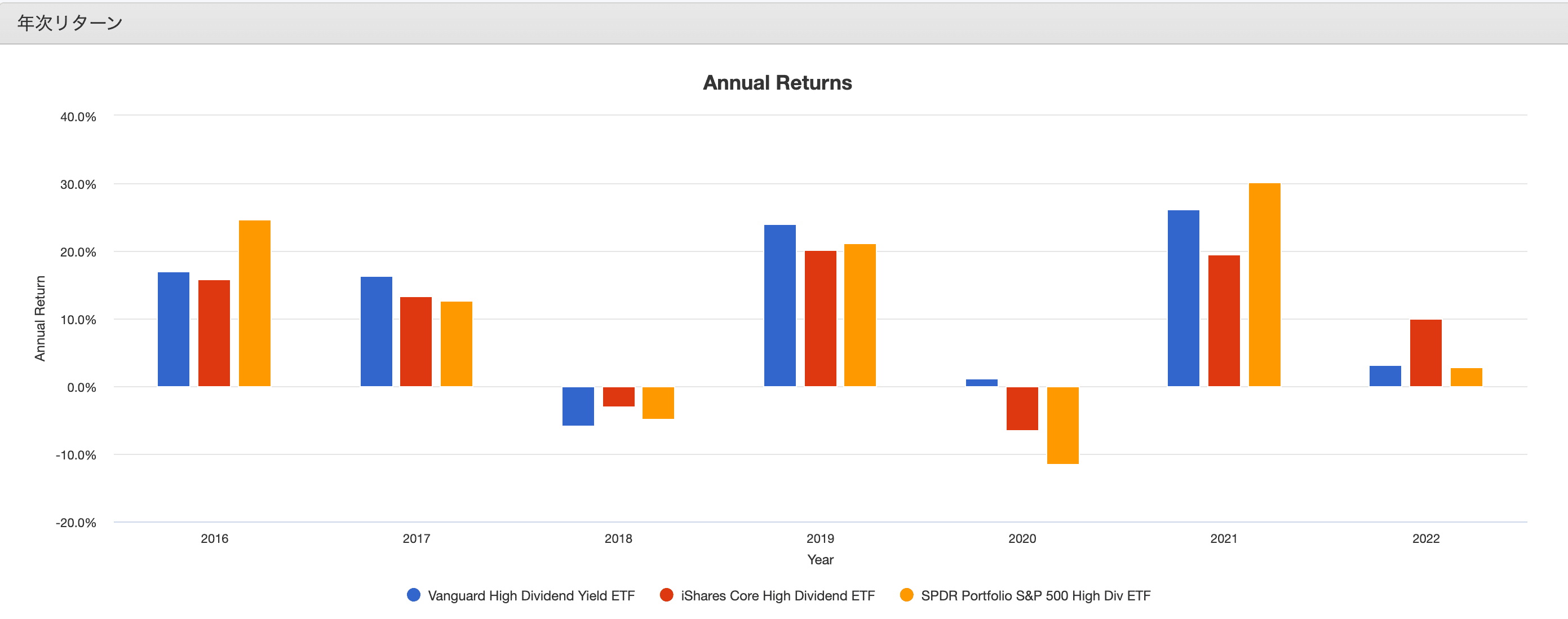

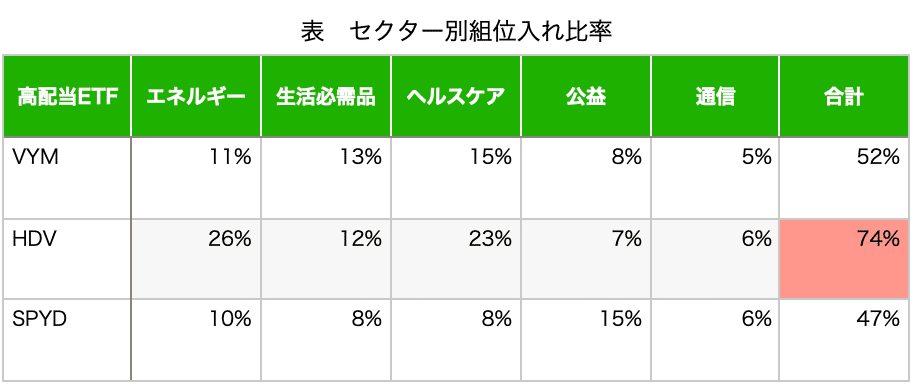

上表のように、景気縮小、景気後退局面で強いとされるエネルギー、生活必需品、ヘルスケア、公益、通信のディフェンシブ銘柄が多いため、景気縮小時にはその他の高配当銘柄や、指数をアウトパフォームする可能性が高いです。景気縮小局面に入った2022年のパフォーマンスを比較してみましょう。

青がVYM、赤がHDV、黄色がSPYDです。特に景気縮小局面でパフォーマンスが良いエネルギー銘柄を多く含むHDVが他のETFをアウトパフォームしていることがわかります。そのため、HDVは不景気でも株価のドローダウンを小さく抑えられ、VYMよりも配当が多くもらえるため、精神的な安定に繋がるほか、不景気時のスポット買いもできるというETFになっています。

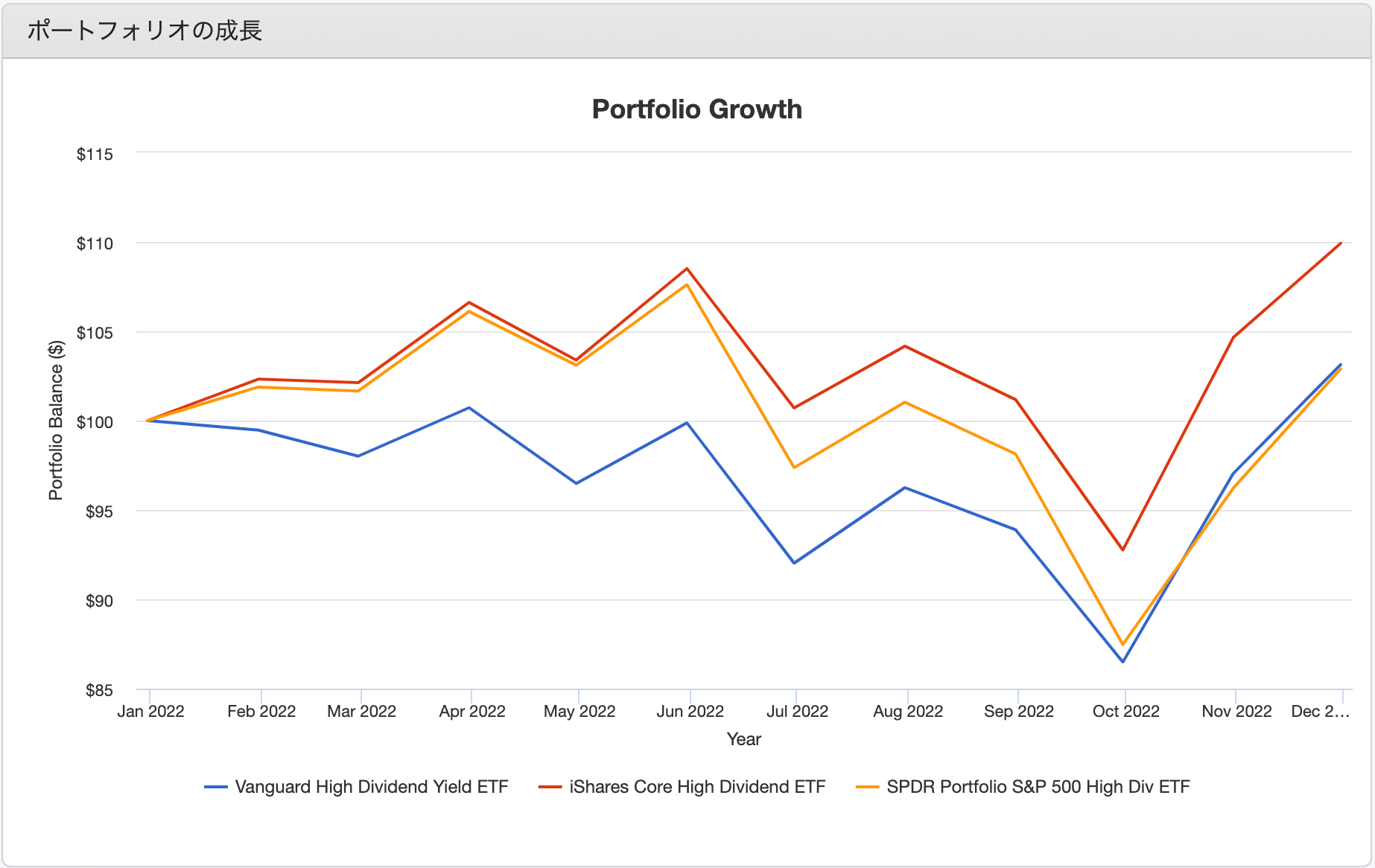

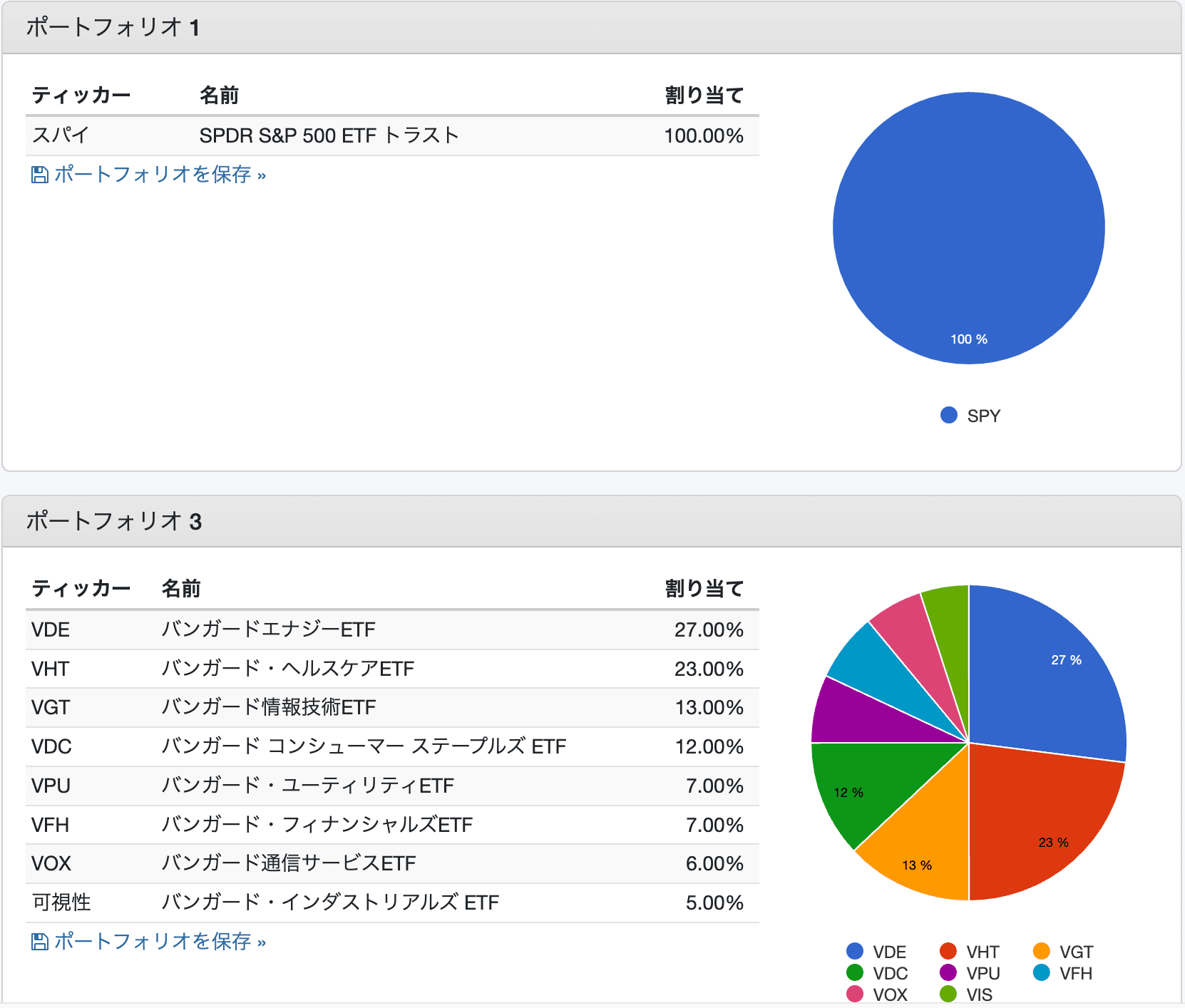

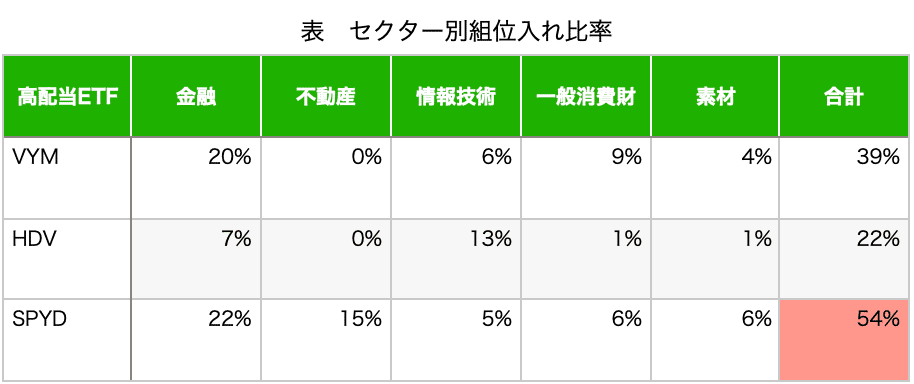

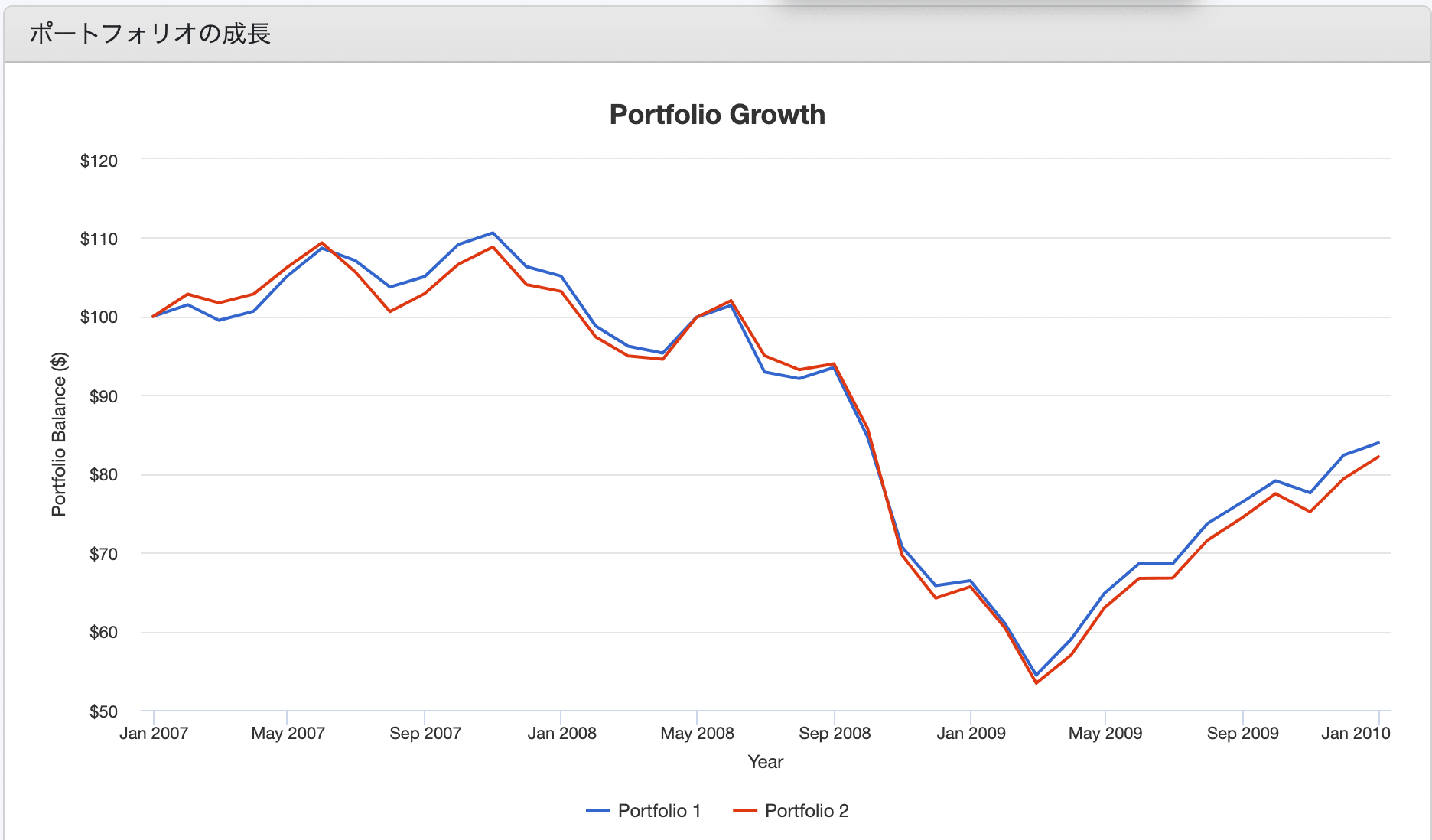

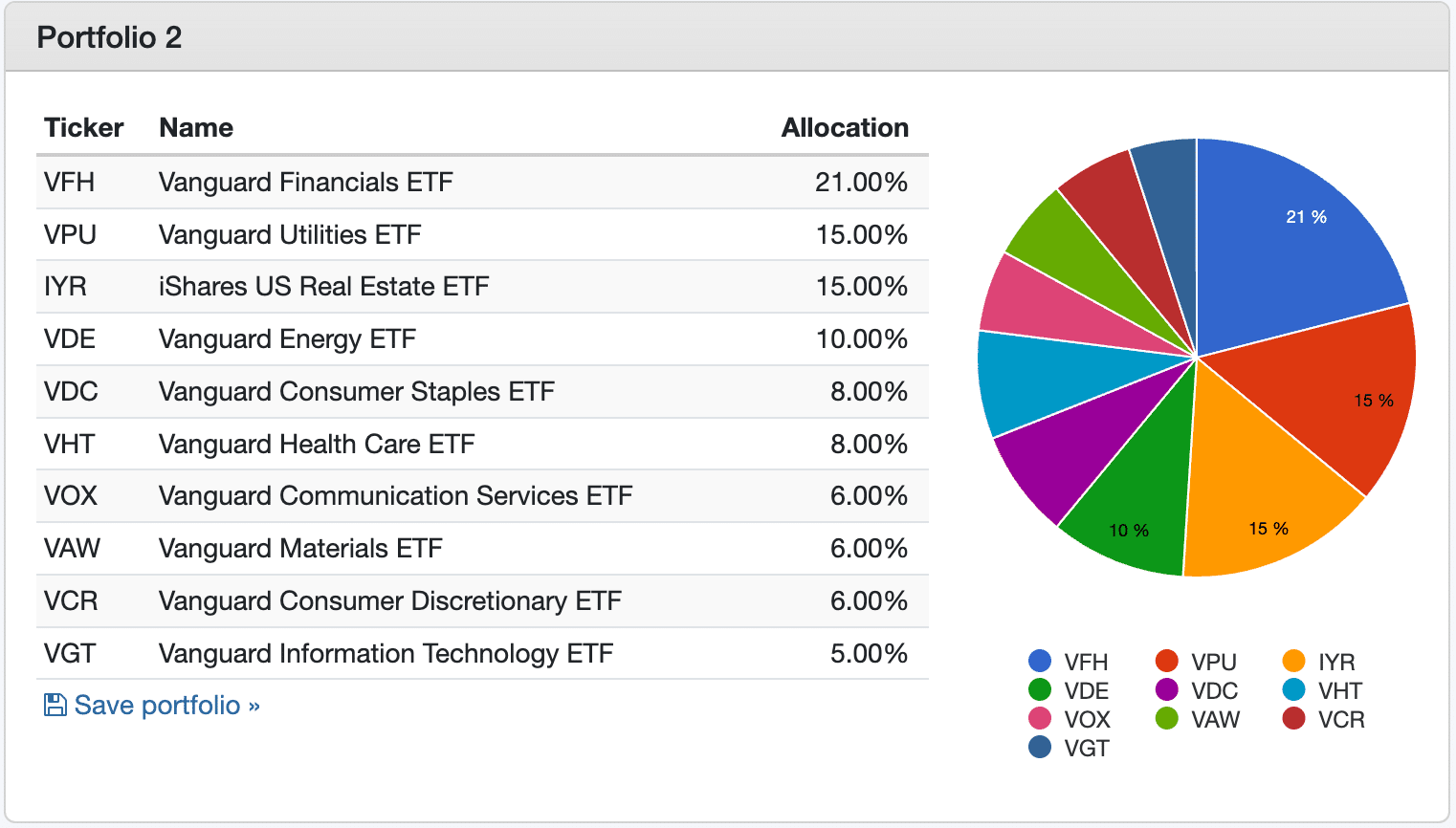

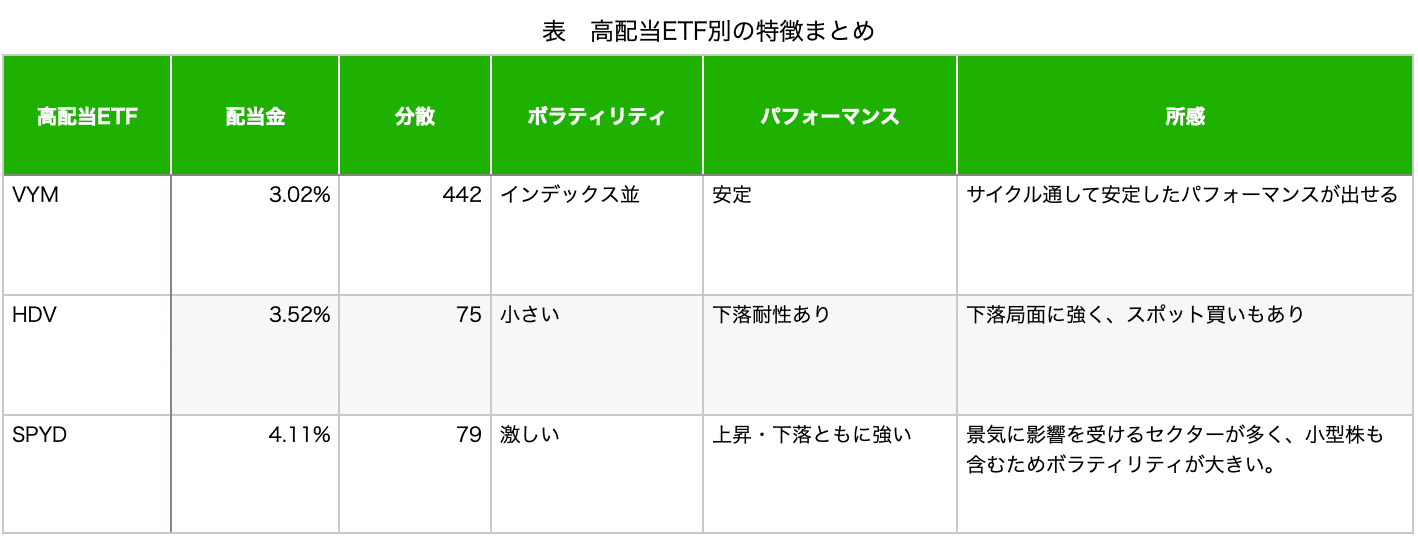

HDVはコロナショック以外の不景気は経験していませんので、リーマンショックの時を例に、SPY(S&P500)と、HDVの上位組位入れセクターの仮想ポートフォリオでパフォーマンス比較をしてみました。

青線がSPY、赤線が仮想HDVです。図に示す通り、リーマンショックの不景気時は、HDVがSPYをアウトパフォームしていることがわかると思います。

ただし、上位10銘柄で55%を占めているため、各企業の個別要因で一時的に日時変動率が大きくなる可能性がありますので、投資する前に理解しておきましょう。

SPYDの特徴

ここまで紹介してきた高配当ETFの中で、最も利回りが高いのがSPYDです。SPYDはS&P500高配当指数の中で、上位80銘柄を均等に持つという、他の銘柄とは少し異なった性質を持っています。そのため、暴落時や減配、無配に転落してしまった銘柄は、ポートフォリオからすぐに外されてしまいます。

SPYDはインデックスなどの加重平均ではなく、均等に資産を持つという方法をとっているため、比較的値動きの大きな小型株に影響を受けやすいという特徴をもちます。そのため、下落時には大きく下落し、上昇時には一気に上昇するというボラティリティの激しい商品であることを認識しましょう。

例えば、コロナショック時の値動きを見てみましょう。

上図に示すように、SPYDはコロナショックによって、一時的に50%近い下落を受け、下落の底値からは最も回復して64%ほど回復しています。これだけみても、SPYDのボラティリティの高さがわかると思います。

仮に1000万円コロナショック前に投資をしていたら、VYM、HDVが650万円程度までの下落だったのに対して、SPYDは500万円になってしまい、今後も下落するというニュースがたくさん出ていたことを考えると、SPYDを長期で持つのは難しいかもしれません。

これ以外にも、組み入れセクターにも特徴があります。SPYDは景気回復局面に強い、金融や不動産銘柄を多く保有しているため、景気回復時は株価が伸びやすく、景気縮小、景気後退時は株価が下がりやすいという特徴を持っています。つまり、景気に影響を受けやすい配当株が多くなる傾向にあります。

上図のように、仮想SPYDはリーマンショック時に、SPYと同じようなチャートとなり、暴落耐性が低いことがわかります。また、組位入れ比率が均等であり、小型株を含んでいることを考えると、今後訪れる暴落時にも50%近い下落は覚悟する必要があります。

高配当ETFバックテスト

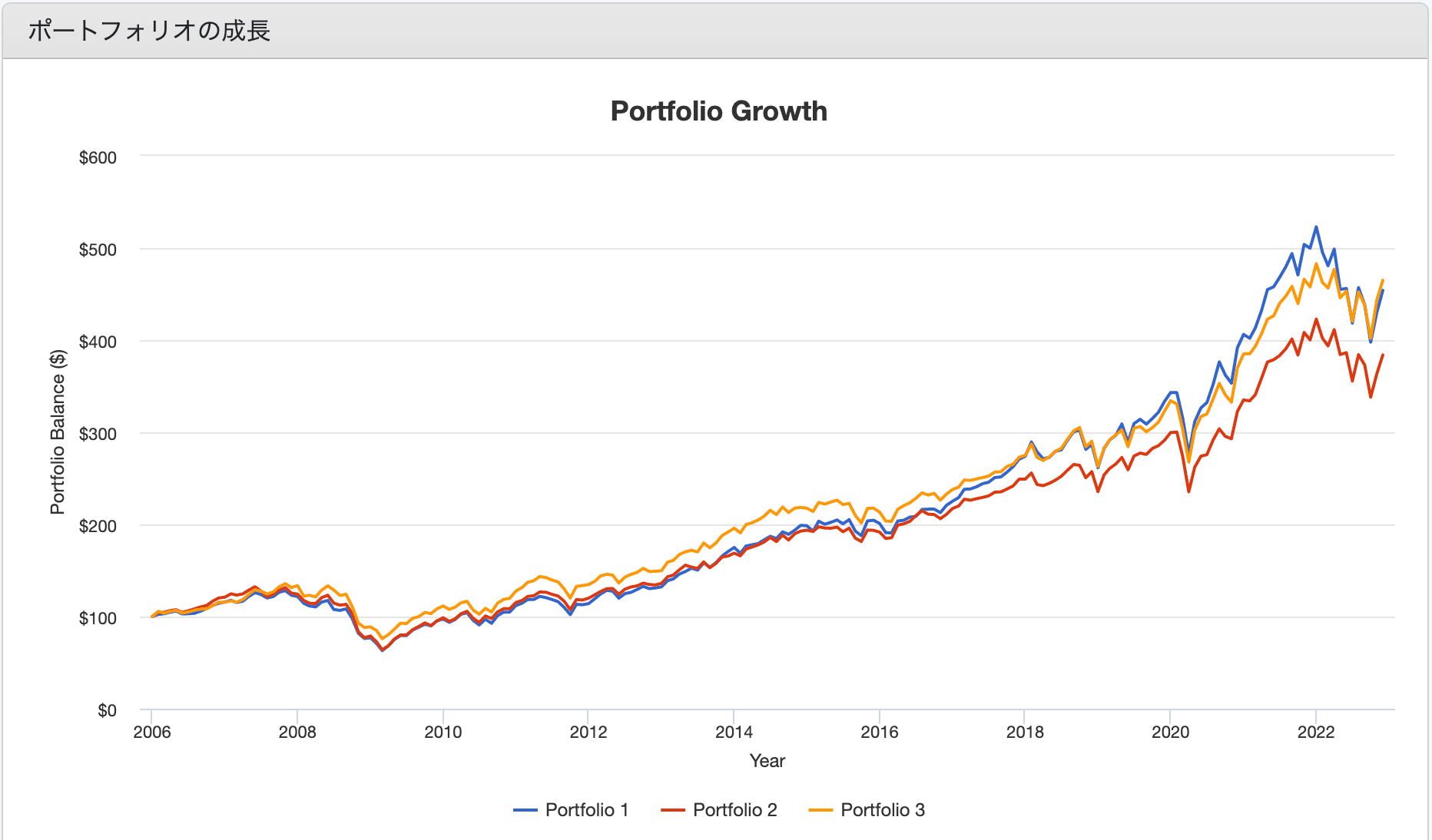

最後に、VYM、仮想HDV、仮想SPYDの2006年来のパフォーマンスを比較してみましょう。期間は、最も古いVYMが設定された2006年からで、配当は再投資するものとして考えます。また、HDV、SPYDは新しいETFでデータがないため、セクターの構成比率から、セクターETFを代用して擬似的に作成したものを用いて検証します。

上図のように、最もパフォーマンスが良かったのは仮想HDVで、VYM、仮想SPYDとなりました。HDVは下落耐性があり、暴落のたびの他の銘柄と差が広がっていった印象を受けます。また、SPYと仮想HDV、仮想SPYDを比較したチャートは以下となりました。

青線がSPY、赤線が仮想SPYD、黄線が仮想HDVです。なんと、ハイテク産業が大きく上昇したこの2010年代において、ディフェンシブ銘柄を多く含む仮想HDVがSPYのパフォーマンスを上回るという結果となりました。これは正直驚きです。リーマンショックの底から切り取るとまた景色は変わってきますが、HDVの下落耐性の強さは予想以上のものであることがわかりました。

まとめ

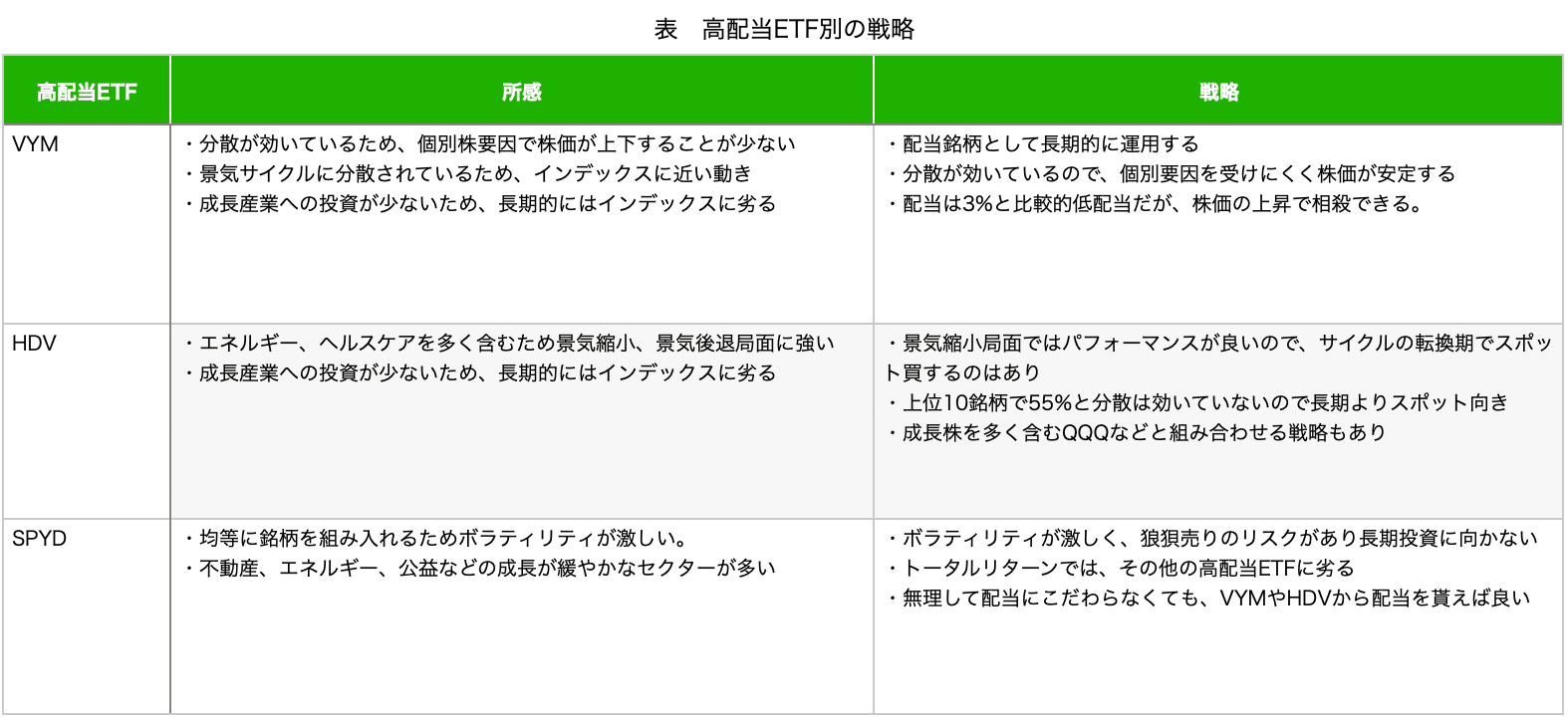

ここまでの内容をまとめると、各高配当ETFの特徴は以下のようになります。

私が考える高配当ETF戦略

私の考える、高配当ETFの戦略は以下のとおりです。

長期で配当を得ようとする場合は、ある程度個別要因をなくして、1銘柄の寄与度を落としておく方が、パフォーマンスは安定します。そのため、HDVのような上位10銘柄で55%というのはリスキーかと思います。自分で銘柄を入れ替えられない以上、ある程度分散が効いているETFを選択しましょう。

SPYDはボラティリティが高く、暴落時は50%ほどの暴落も覚悟する必要があり、狼狽売りのリスクがあります。構成セクターも成長率の緩やかなものが多いので、長期では、その他の高配当ETFにパフォーマンスが負けてしまう可能性が高いです。

戦略としては、VYMを長期で運用し、HDVは景気縮小・後退局面でのスポット買いとして機能させるのが面白いと思います。HDVは成長株を多く含むQQQなどと組み合わせるなどして工夫もできます。例えば、景気回復・拡大局面ではQQQを、景気縮小・後退局面ではHDVの比率を上げるなどです。このような戦略を取ると、よりSPYなどのパフォーマンスに近い動きとなってしまいますので、配分等はご自身で考える必要があります。

以上です。投資は自己責任でお願いいたします。