目次

概要

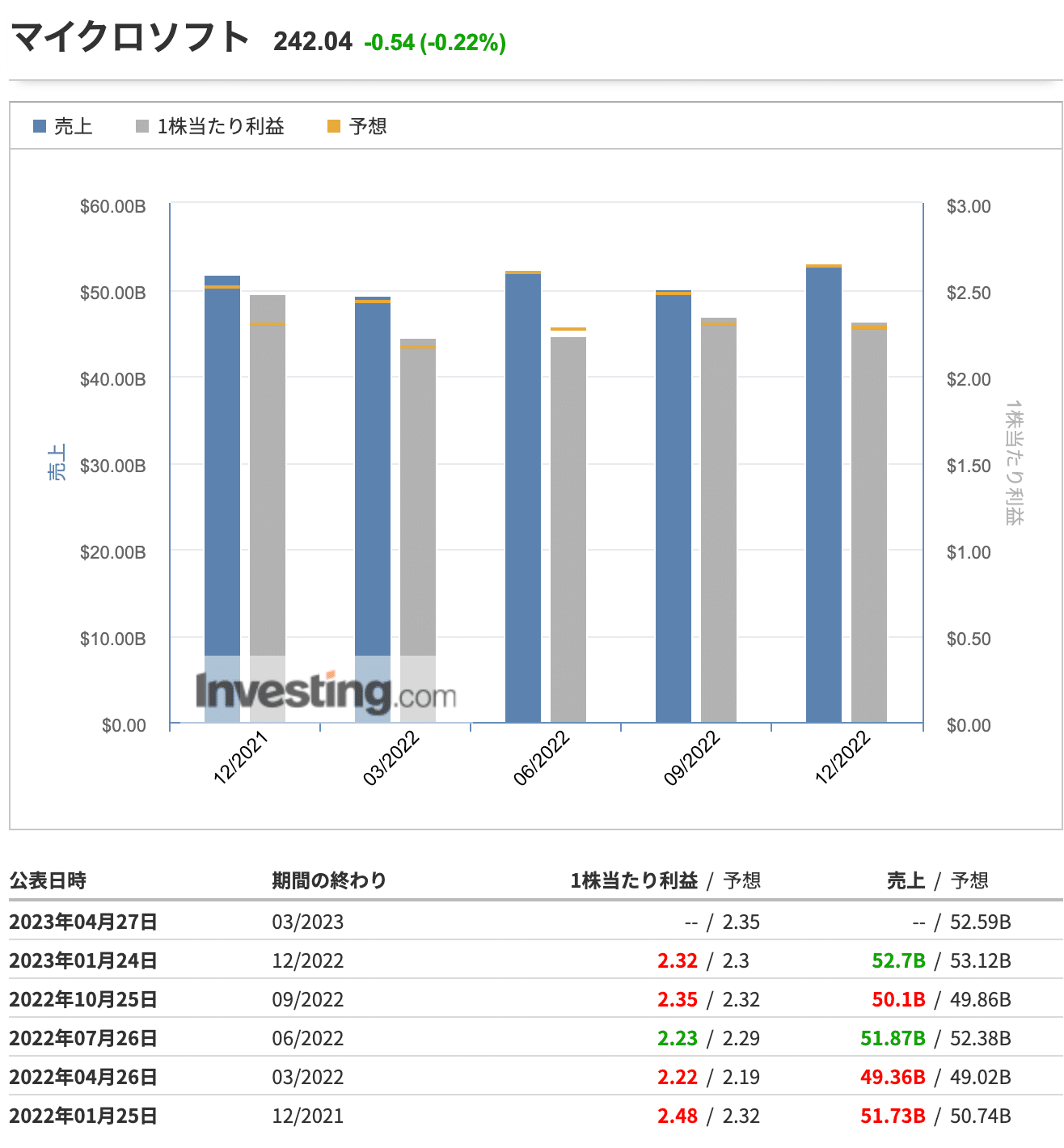

2023/1/24 マイクロソフトが決算発表を行いました。

売上:予想 $53.12B vs 結果 $52.7B

EPS:予想 $2.3 vs $2.32

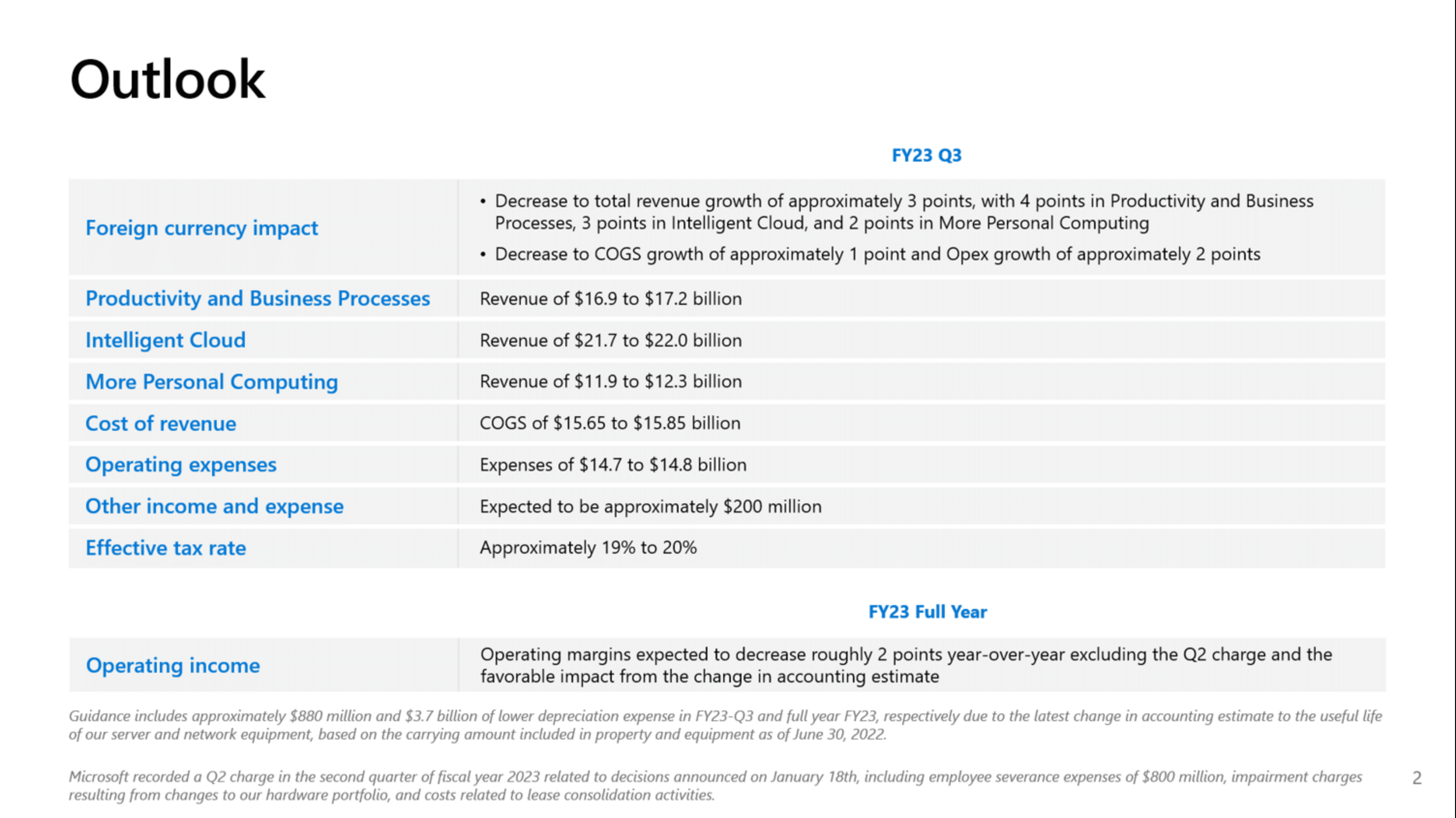

売上ガイダンス:予想 $52.59B vs $51B (※為替の影響が-3%含まれます)

では、詳細を確認していきましょう。

以降、決算資料は「https://www.microsoft.com/en-us/Investor/default.aspx」の決算スライドを引用しています。

本決算内容

決算まとめ

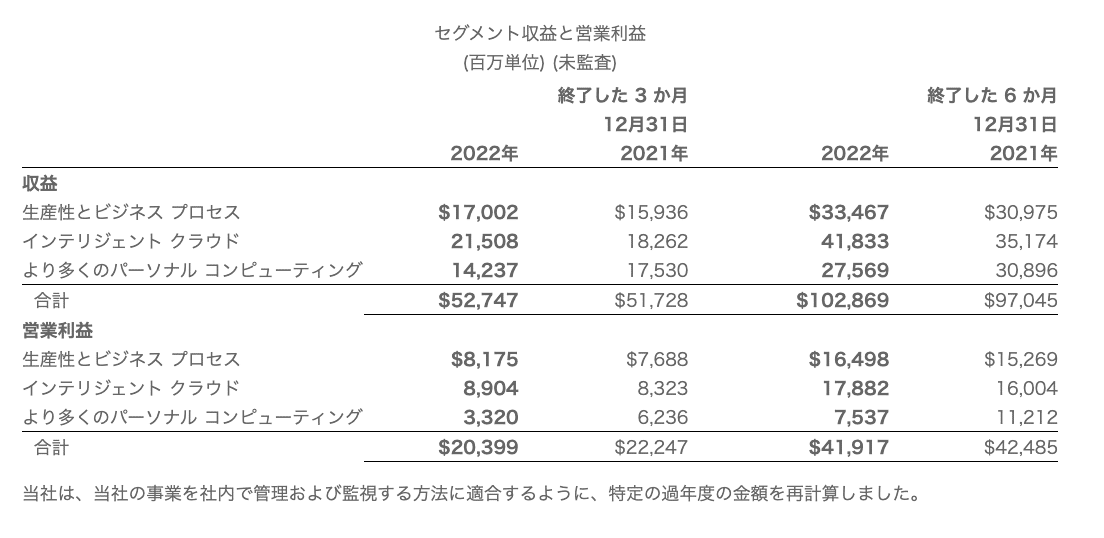

- Productivity and Business Processes:Office365などの月額サブスクリプションビジネスを中心とした製品群です。

- Intelligent Cloud:Azureを中心としたクラウド製品群です。

- More Personal Computing:Windows搭載PCや、XboxなどのPCハードを中心とした製品群です。

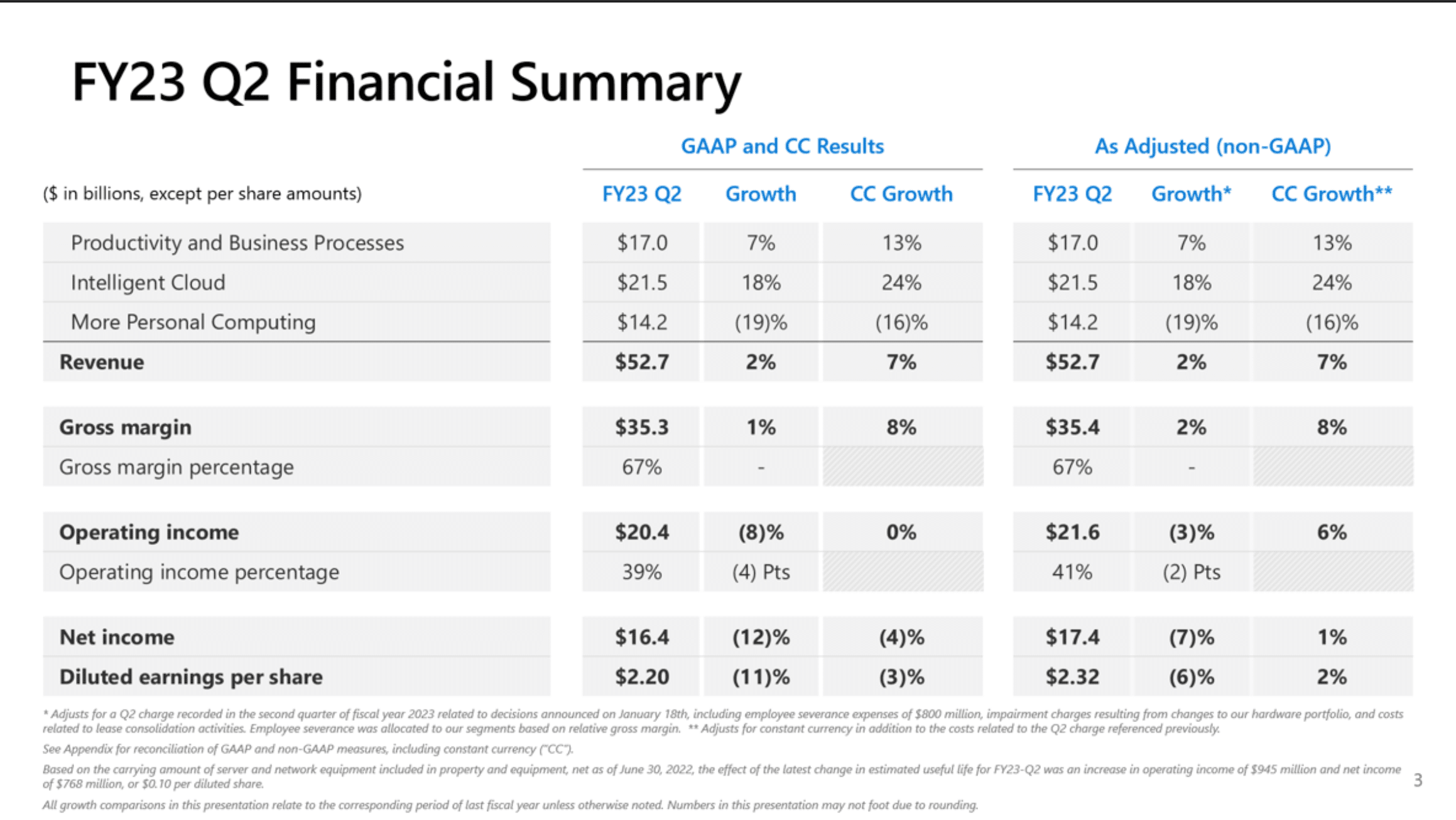

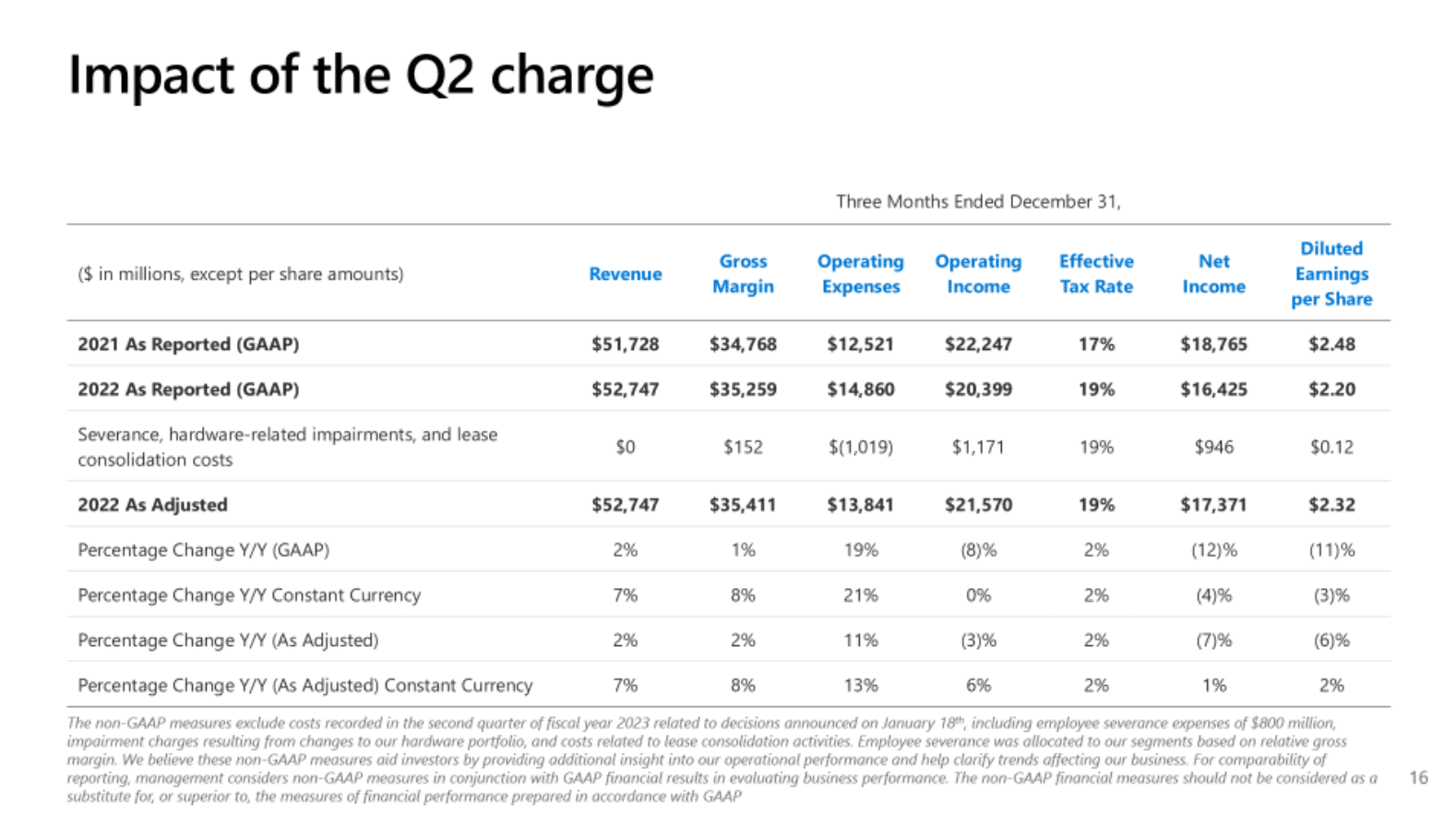

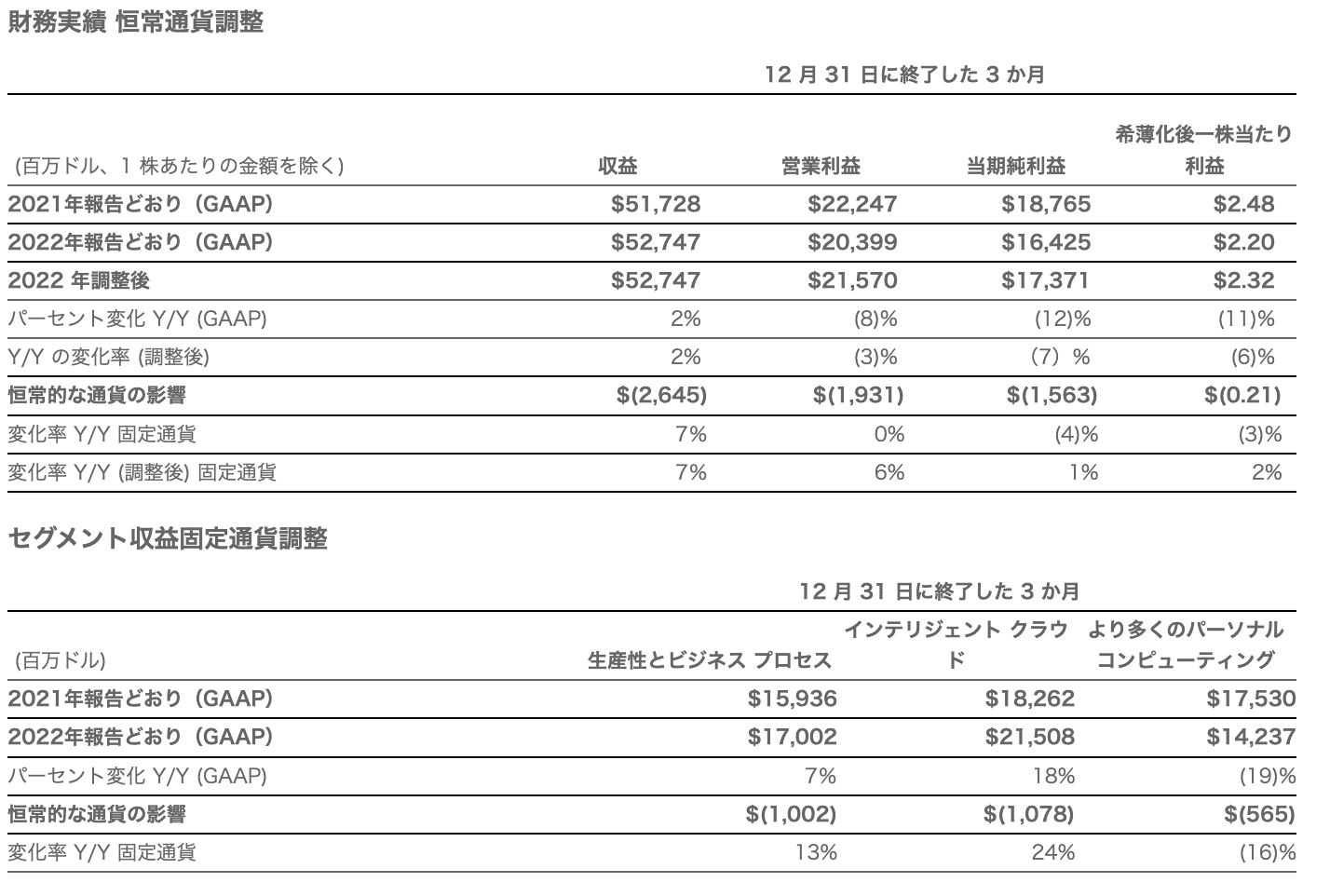

以下では、企業の本質的な収支を確認するために、以下では、non-GAAPの結果を用いて解説します。上図を確認すると、売上は年間で2%増、為替を考慮しない場合は7%と、例年15-20%で成長してきたマイクロソフトとしては、非常に悪い決算となりました。

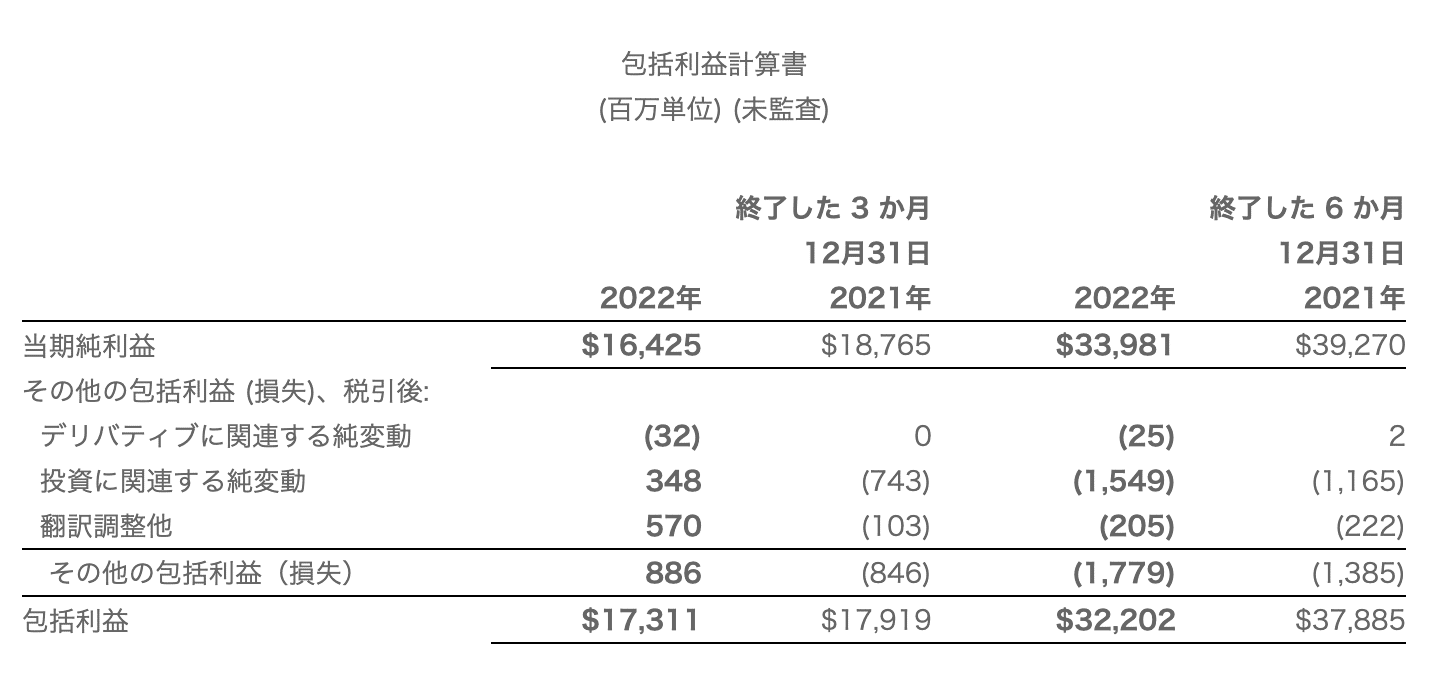

【Gross margin(粗利)】

粗利率は2%、為替を考慮しない場合は8%の成長となり、前期の9%(cc 16%)と比較しても、粗利益はほとんど成長できませんでした。

【Operating Income(営業利益)】

営業利益は3%減、為替を考慮しない場合は6%成長と、営業利益はマイナスに転じました。

【Net Income(純利益)】

純利益は7%減収で、EPSも-6%と利益が大幅に減少しています。為替の影響をないものとすると1%の増収と、非常に弱いものとなりました。

前四半期の決算では、為替の影響から大きく業績がマイナスに働いたという印象でしたが、本決算では、不景気により企業業績が悪化したことが数字からも如実に伺える結果となりました。

コマーシャルビジネスのハイライト

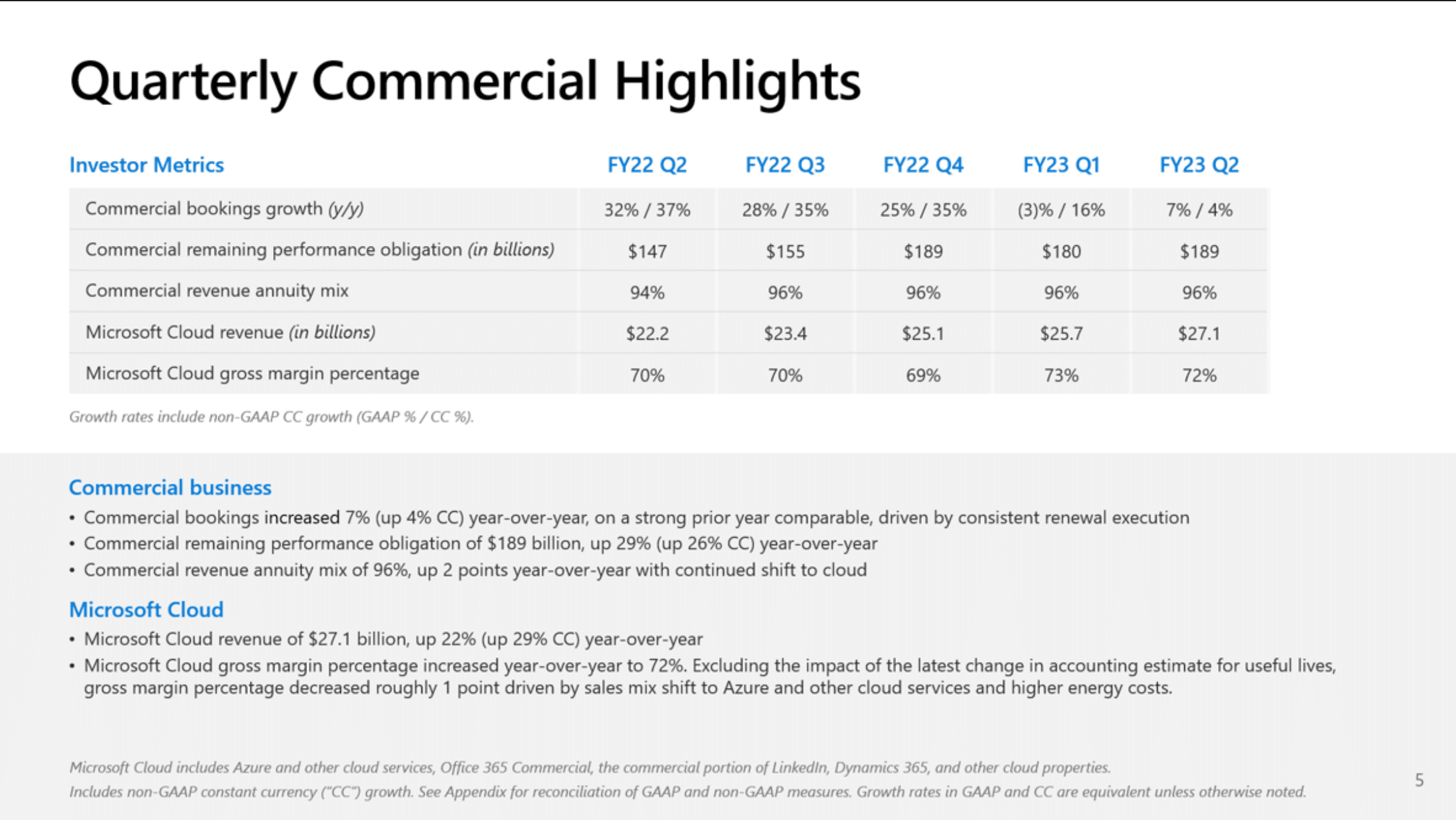

【Commercial bookings growth (y/y)】

企業むけのサブスクリプション収入の成長率であると思われます。こちらに関しては、前四半期は3%の減収でしたが、為替の影響を除けは+16%という結果でした。しかし、今回の決算では、7%の増収ですが、為替の影響を除けば+4%だったということで、サブスクリプション収入がほとんど増えてないことがわかります。

【Commercial remaining performance obligation】

「Commercial remaining performance obligation」とは、RPOとも言われ、本四半期に徴収できる予定のサブスクリプション収入であり、一般的にSaaSモデルではよくみられる指標です。マイクロソフトの場合、主にサブスクリプション商品とはOffice365などです。

こちらは、前四半期から収入は増えていますが、本質的な成長として為替の影響を除いた値を参照すると+4%となっています。これは、企業のレイオフや、不景気に備えてサブスクリプションのグレードを引き下げている可能性があります。

【Microsoft Cloud】

Azureを中心としたクラウドビジネスです。こちらは前四半期から増収しているので、契約者が増加したことが想像できます。ただし、前四半期から成長(24%(cc 31%) → 22%(cc 29%))に鈍化している傾向が見られるので、こちらもドル高と、契約者の獲得に苦戦していることがわかります。

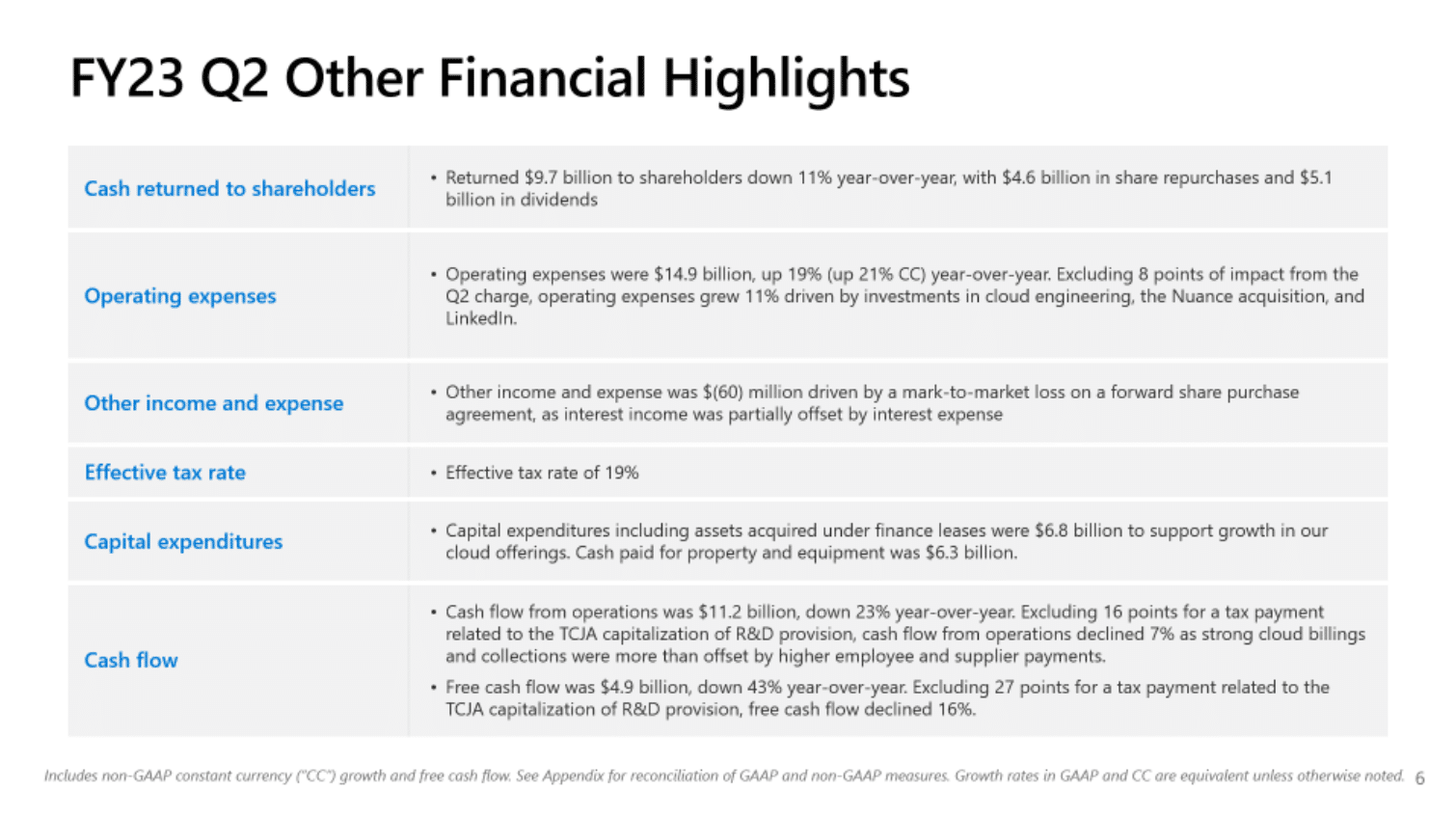

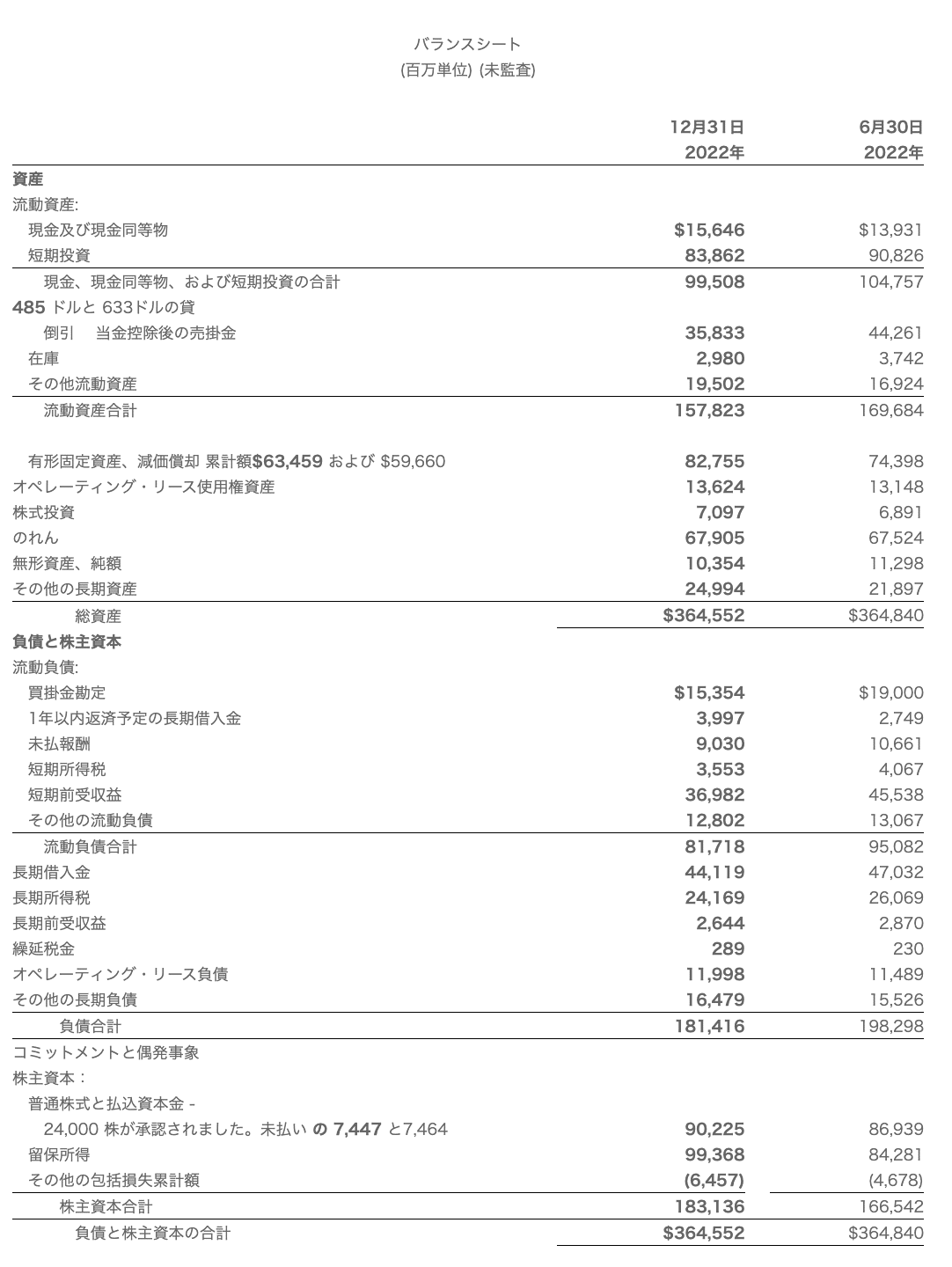

その他財務のハイライト

【Cash returned to shareholders】

株主還元。具体的には自社株買いと配当に当てられるキャッシュのことです。株主還元に当てられるキャッシュは合計で$9.7Bあり、そのうち$4.6Bが自社株買い、$5.1Bが配当として株主に還元されます。本株主還元は前年同期比で11%減少しています。

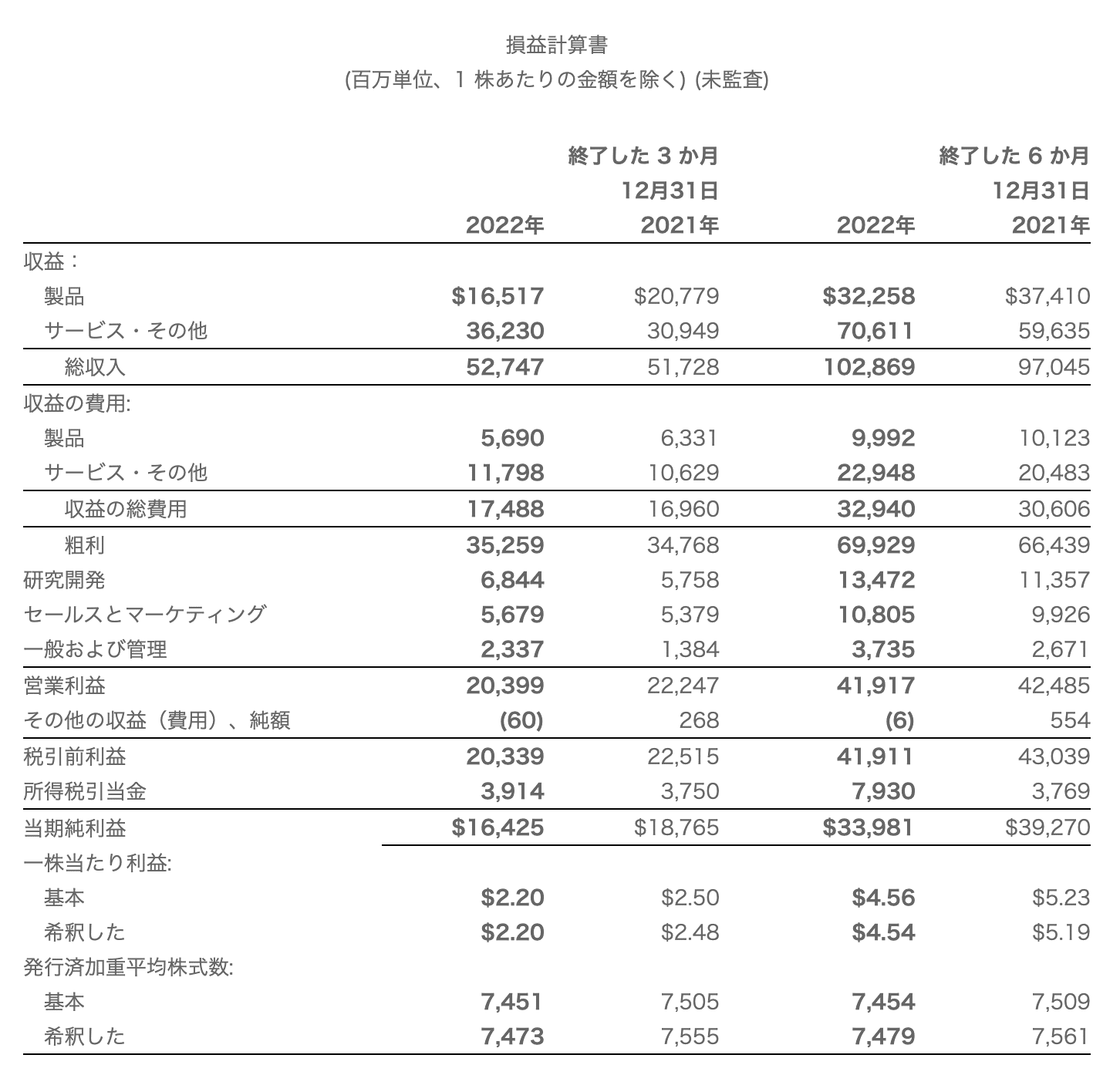

【Operating expenses】

営業経費です。これは$14.9Bと前年から19%、為替の影響を除くと21%増加しています。使途はクラウドエンジニア、LinkdIn(SNS)、Nuance(AI)、商用販売などです。前四半期よりも増えています。

【Other income and expense】

その他の収益および費用です。その他の収益および費用は、-$60Mでした。これは、先物株式購入契約に基づく時価評価損によるものです。これは、利息収入が利息費用によって部分的に相殺されたためです。

【Effective tax】

実効税率です。これは利益の額に対して負担する税金の額の割合で、19%でした。

【Capital expenditures】

資本支出です。クラウド サービスの成長を支えるために、ファイナンス リースで取得した資産を含む設備投資は$6.8Bでした。 有形固定資産に支払われた現金は$6.3Bでした。

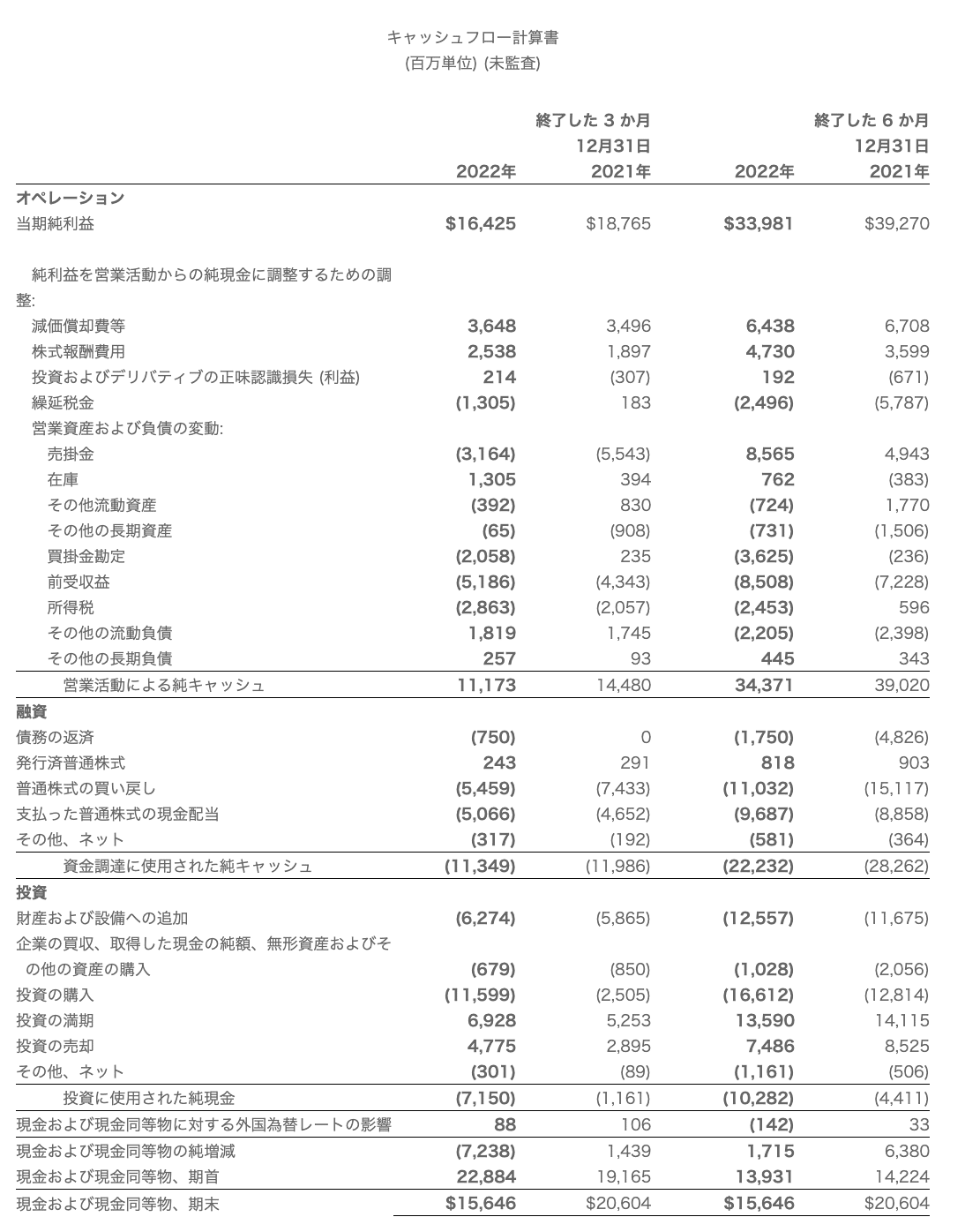

【Cash flow】

営業キャッシュフローと、フリーキャッシュフローです。

営業キャッシュフローは、前年から23%減の$11.2Bでした。クラウド事業による請求と回収が、R&D 準備金の TCJA 資本化に関連する税金の支払いと、従業員とサプライヤーへの支払いの増加によって相殺されたためです。

フリーキャッシュフローは、前年から43%減の$4.9Bでした。この納税の影響を除くと、営業キャッシュフローは 7% 減少し、フリーキャッシュフローは 16% 減少しました。

クラウド事業が引き続き好調であるにも関わらず、従業員への給与の支払いや、研究開発費の準備金に関連する税金の支払いなどが相まって、キャッシュフローは大きく減少しています。この納税の影響がなくてもキャッシュフローは大幅マイナスなので、経営的にも厳しいということがわかります。

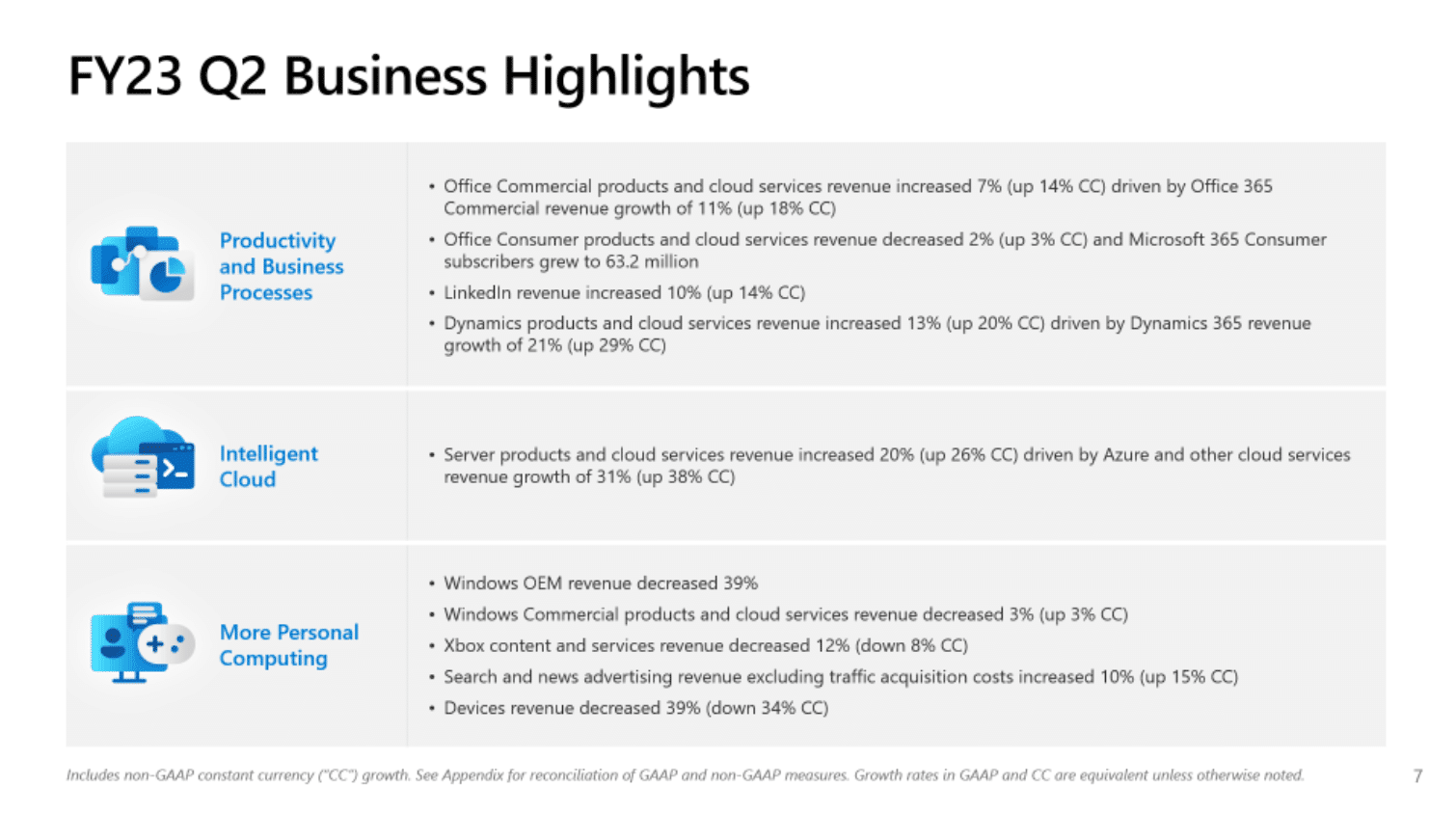

Q1のビジネスハイライト

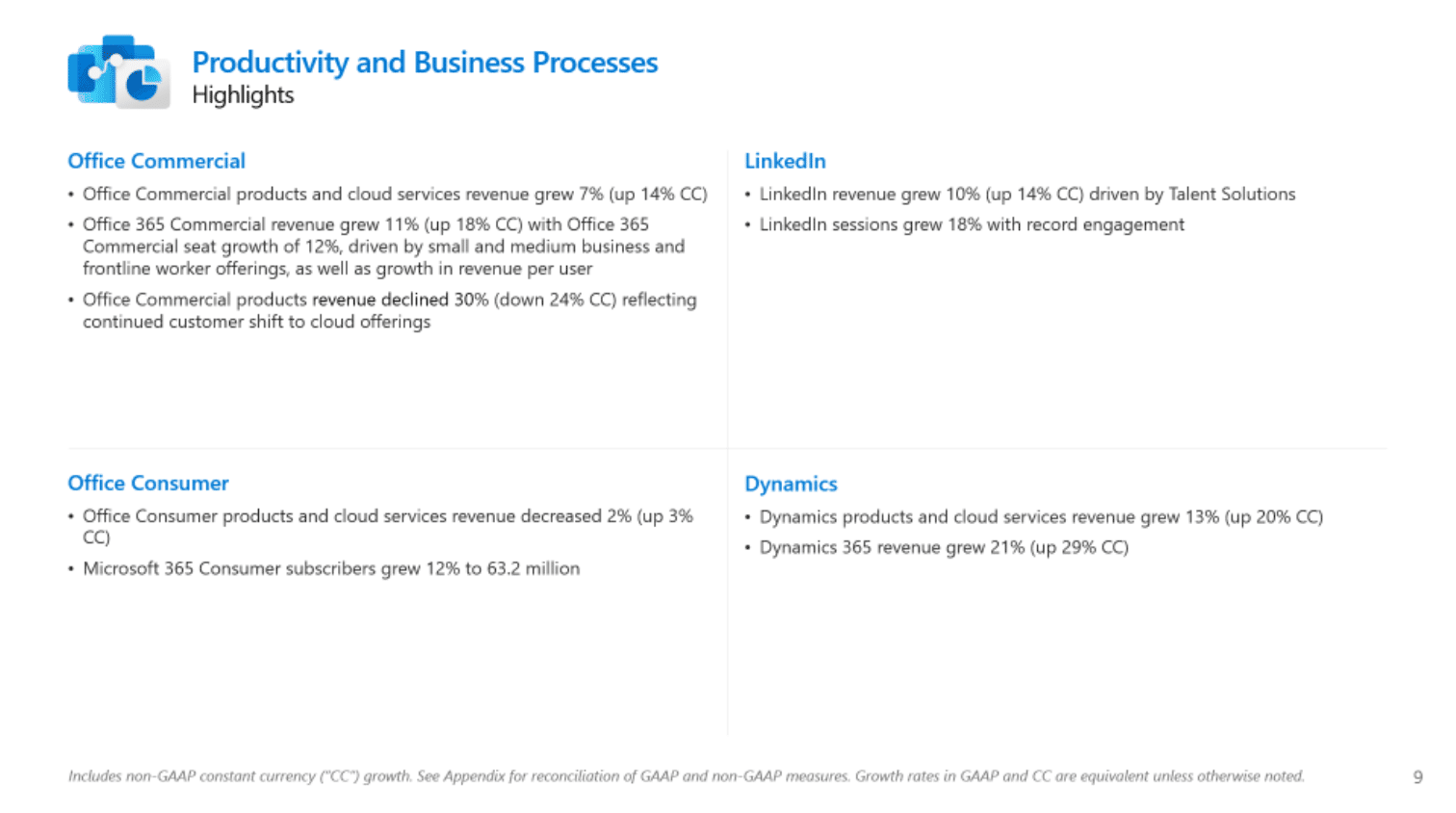

【Productivity and Business Processes】

Office365などの月額サブスクリプションビジネスを中心とした製品群です。

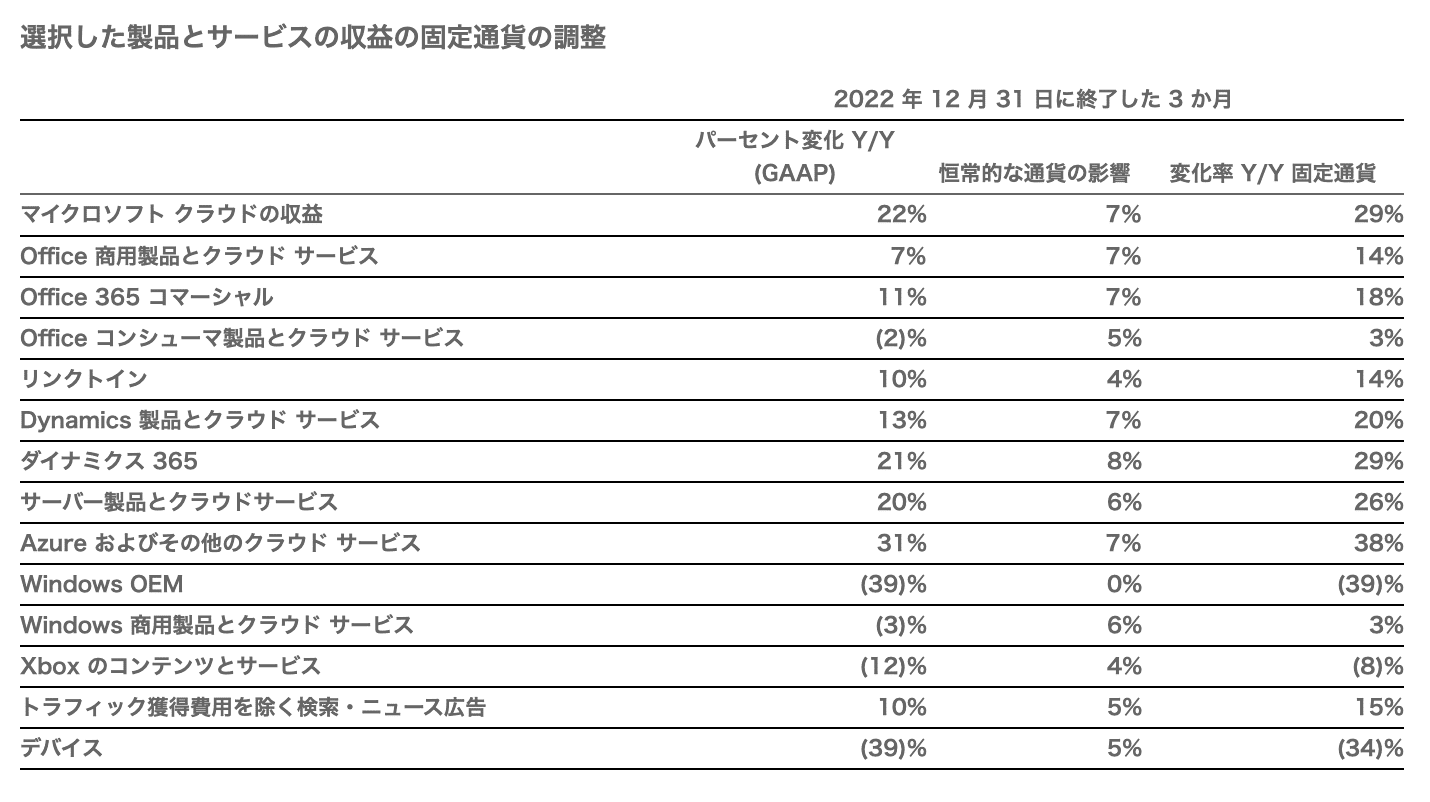

- 企業向けのOfficeと、クラウドサービスの売上は前年比で7%、為替の影響を除く場合(以降CC)は14%成長しました。これはOffece365の売上成長11%(CC 18%)に牽引されたためです。

- 消費者向けのOfficeと、クラウドサービスの売上は前年比で2%(CC 3%)成長し、消費者向けMicrosoft365のサブスクリプション売上が$63.2Mに成長したためです。

- Linkedinは10%(CC 14%)成長しました。

- Dynamics製品と、クラウドサービスの売上は前年比で13%(CC 20%)成長しました。これはDynamic365の売上成長21%(CC 29%)に牽引されたためです。

Officeを中心としたサブスクリプションサービスは、マイクロソフトのビジネスの中で、今最も安定して成長している分野です。前四半期と比較しても同等程度の成長を遂げているので、不景気を前に踏ん張っているなという印象です。消費者むけのOfficeとLinkedInが減速しているのは気になりますが、全体としては良い内容であったと思います。

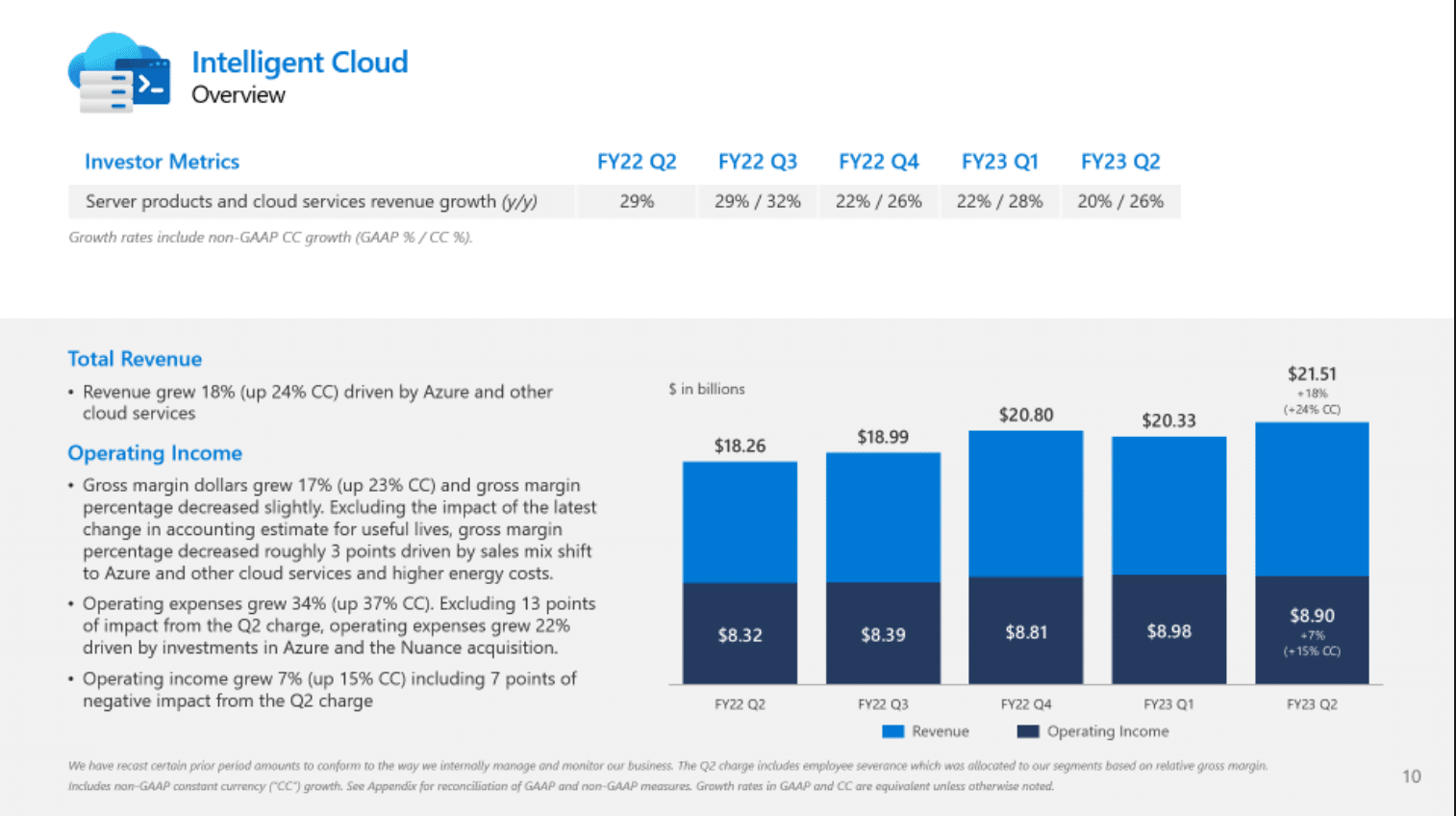

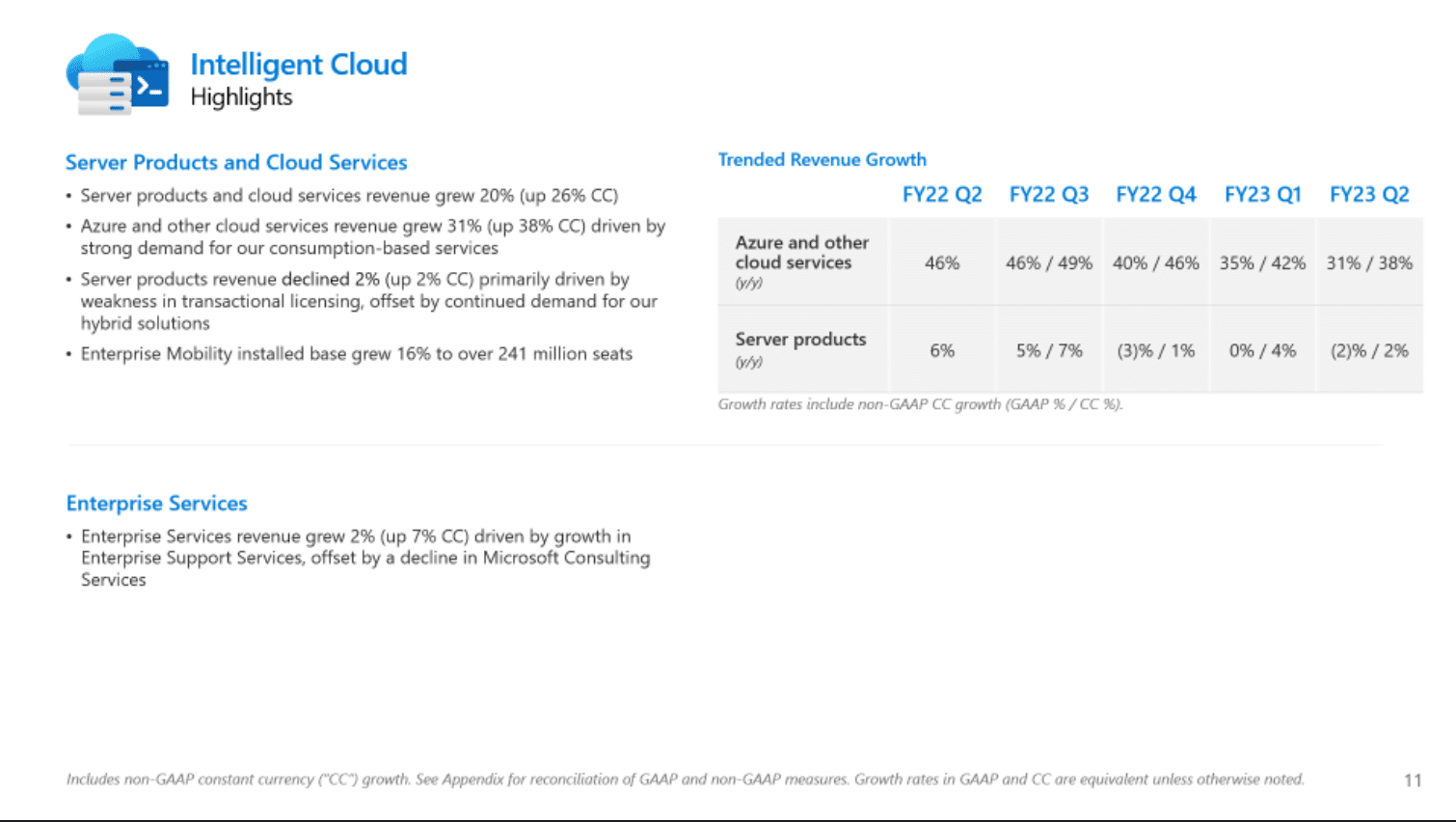

【Intelligent Cloud】

Azureを中心としたクラウド製品群です。サーバ製品と、クラウドサービスの売上は前年比で20%(CC 26%)成長しました。これはAzureとその他クラウドサービスの売上成長31%(CC 38%)に牽引されたためです。

クラウド事業も比較的堅調な内容でしたが、肝であるAzureの成長が(35%→ 31%)と大きく減速してしまったのは問題です。この分野は、優秀なエンジニアを確保する必要があり、給与や採用、研究開発費に非常に大きな費用を割いているので、この成長鈍化は非常に厳しいです。

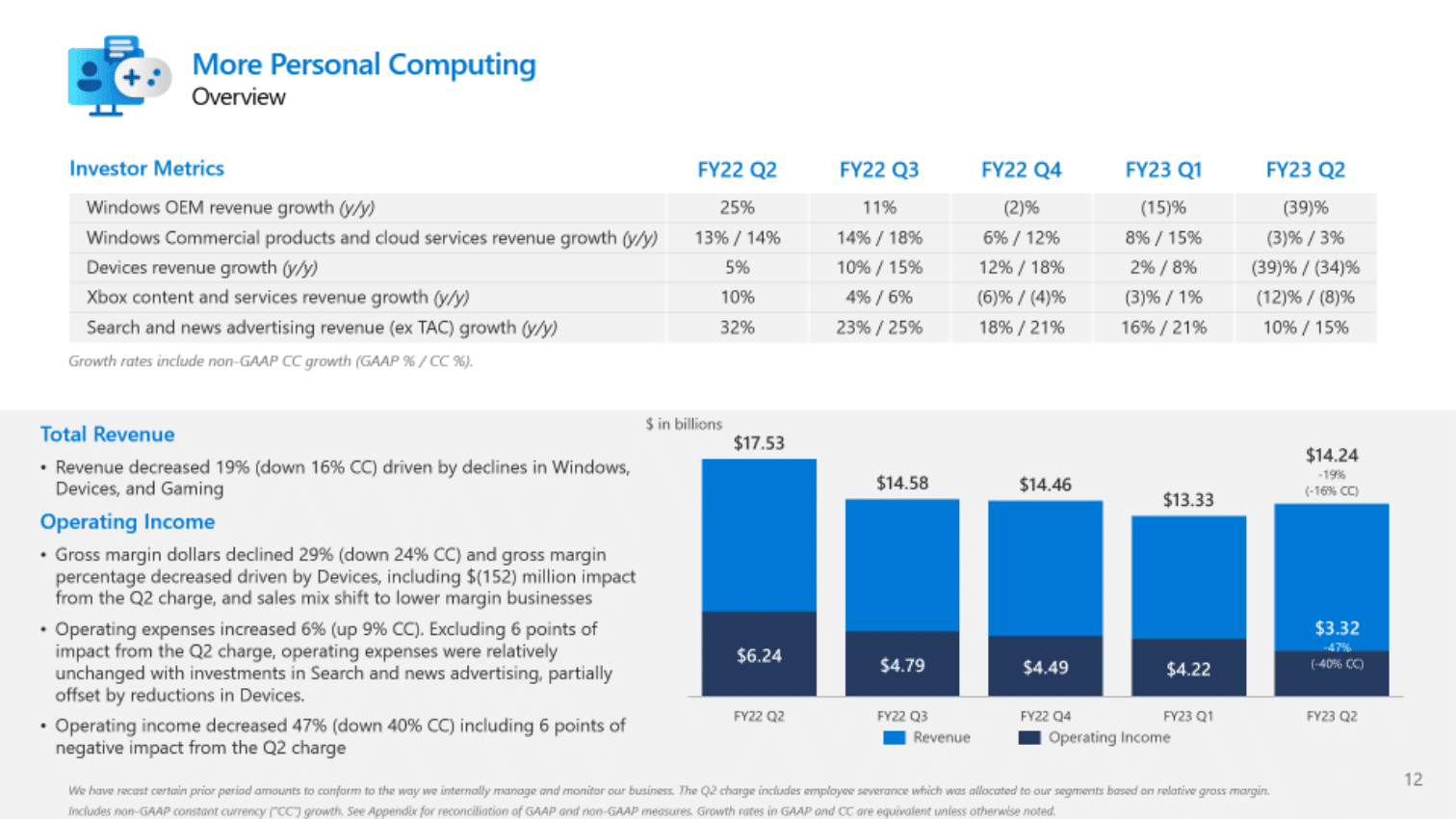

【More Personal Computing】

Windows搭載PCや、XboxなどのPCハードを中心とした製品群です。

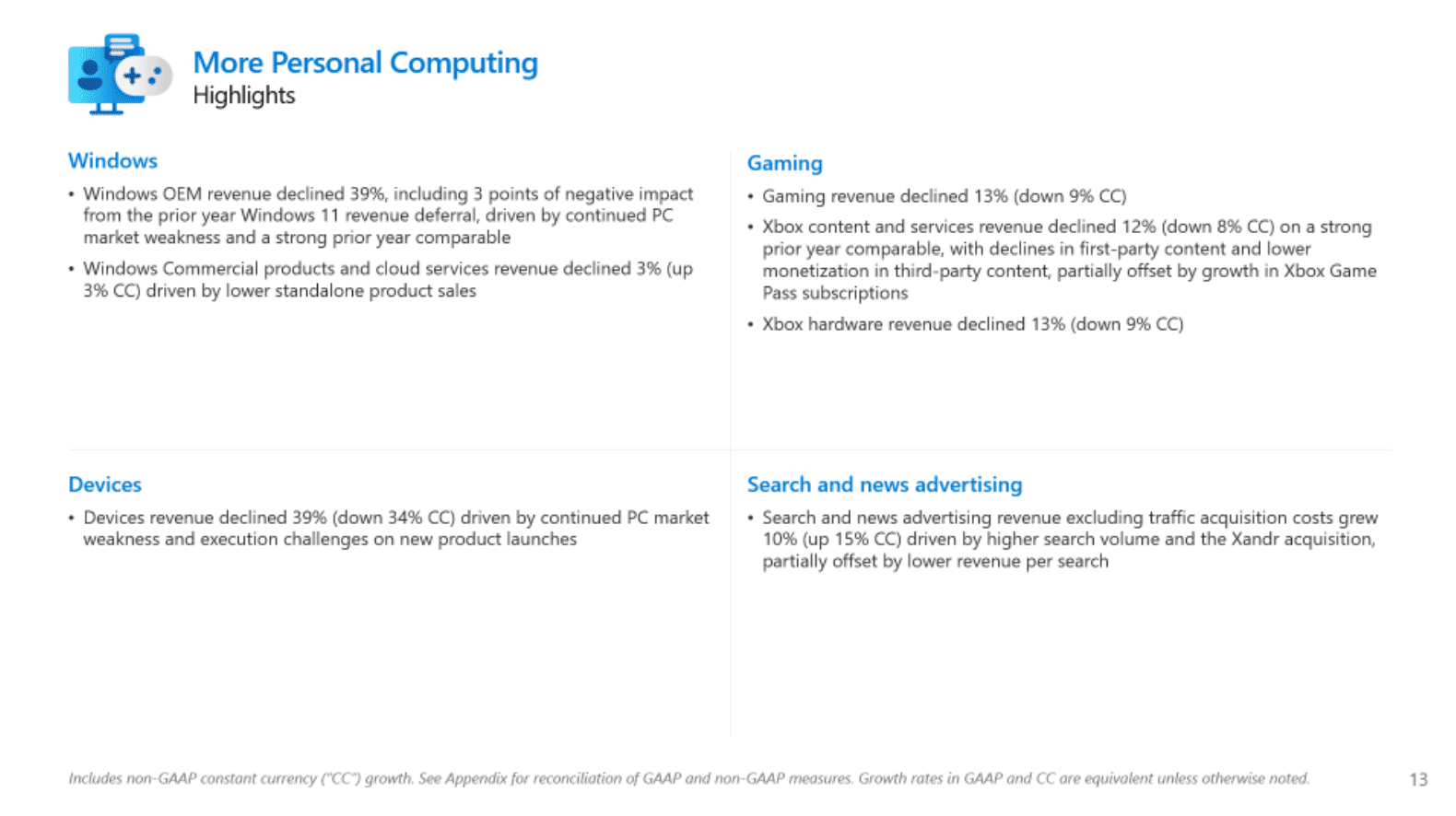

- Windows OEM(WindowsOS搭載のPC)の売上は39%減でした。

- 企業むけWindows製品とクラウドサービスの売上は3%減(CC 3%増)でした。

- Xboxコンテンツとサービスの売上は12%減(CC 8%減)でした。

- Traffic acquisition Costsを除く、検索とニュース広告の売上は10%増(CC 15%)でした。

- デバイスの売上は39%減(CC 34%減)でした。

WindowsOEMや、Xboxは減収、デバイス(surfaceなど)は歴史的な大減収を記録しました。比較的踏ん張っていた広告事業も前四半期と比較しても大きく落ち込んでいます。カンファレンスコールで語られていたように、顧客は12月に向けて慎重な姿勢をとるようになったということで、広告ビジネスも今後は厳しくなる可能性が高いです。

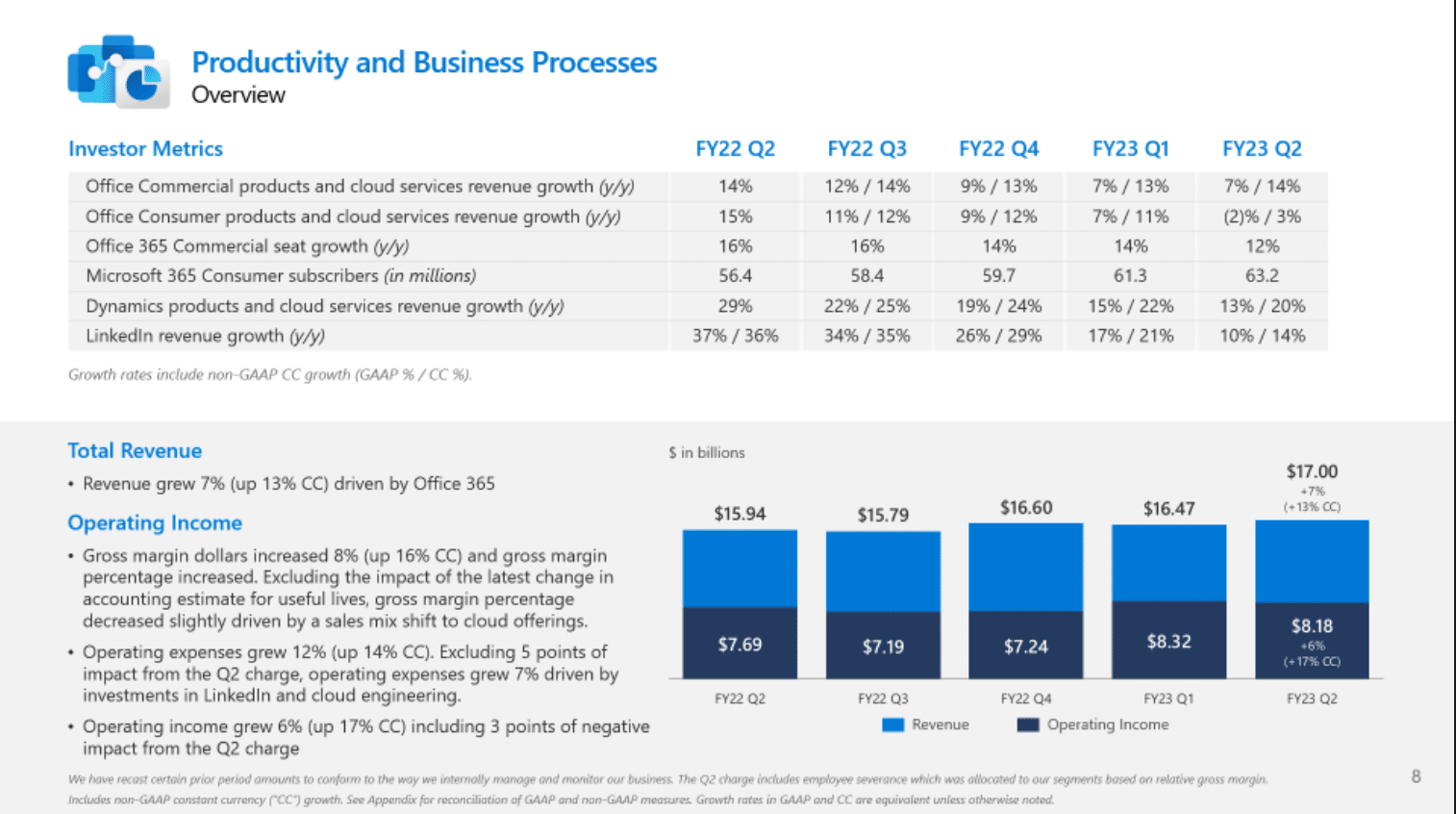

Productivity and Business Processes

各々の成長率はCCで見てみると、Office365が12%、Microsoft365が$63.2M、Dynamicsが20%、LinkedInが14%とLinkedIn以外は全四半期と同じくらいの成長を遂げていることがわかり、比較的堅調なようです。LinkedInは二四半期前の成長率から半分になってしまい、業績不信が数字に表れていますね。

また、売上は前四半期よりも増収となっていますが、利益は減少してしまっています。費用はLinkedInとクラウドエンジニアに投資しているとされていますが、最もこれらの製品は成長が鈍化しています。

投資が身を結んでいない状態で投資額を増やし続けているので、マイクロソフトはコストカットに対して後手に回っている可能性があります。実際に、粗利は8%増に対して、コストは12%増と投資効率が非常に悪くなっています。1万人の人員削減をしながら、エンジニアには投資を増やすと言っているので、少しチグハグな経営になっています。

Inteligent Cloud

インテリジェントクラウドは、Azureを中心としたクラウド事業であり、マイクロソフトの成長がしらです。本四半期も売上は20%(CC 26%)増加し、成長していることが確認できます。しかし、売上が前四半期から増加しているにも関わらず、費用はなんと34%も増えています。これは、「Nuance(AI)」の買収と、エンジニアのコスト、アジュールへの投資とされています。従業員の解雇をもっと進めること、アジュールの成長を維持するための費用を削減することができなければ、今後利益を増やすことは難しいと思います。

次の四半期の見通しもAzureは数%成長が鈍化することが、カンファレンスコールでCFOから語られていたので、マイクロソフトの成長鈍化が懸念されます。苦しい決算となりましたね。

More Personal Computing

More Personal Computingは、WindowsやXboxなどのPC関連商品を販売するセグメントであり、マクロ要因で強く逆風を受けているセグメントです。本四半期の売上はOEMで39%減と、前年から大きく売上を落としてしまいました。また、四半期毎に売上も右肩下がりで、利益も減少しているので、マイクロソフトの成長に激しいブレーキをかけてしまっています。これは非常に厳しい決算となっています。

次の決算では40%代半ばまで収益が落ち込んでしまうことがカンファレンスコールで語られていますので、マイクロソフトのPC部門はすでに壊滅的な打撃を受けています。

その他財務詳細

カンファレンスコール

マイクロソフトのカンファレンスコールについてはこちらからご確認ください。

https://www.fool.com/earnings/call-transcripts/2023/01/24/microsoft-msft-q2-2023-earnings-call-transcript/

本決算のポイント

マイクロソフトは今、多くの問題を抱えていて、その対策は後手後手に周り、まだ、大きな動きすら見せていない状態です。本決算のポイントは以下になると思います。

決算のポイント

- クラウドは成長を維持するために、利益を犠牲にして投資に回さなければいけない

- 優秀なエンジニアを高いコストで雇うことで、解雇しても費用を下げられない

- PCは需要がなく前年比で40%半ばの減少

- 今後、成長が期待されるAI部門はまだ市場規模が小さい

- LinkedInは投資額を増やしているにも関わらず成長率は大幅に鈍化。

- 広告ビジネスにも顧客は慎重

- 堅調なのはOfficeのみ

- 12月にかけてコマーシャル事業(Office, EMS(サーバ), Windows商用製品全体)で顧客が慎重になり、新規ビジネスの伸びは鈍化した。(12月ごろから収益が減速した)

- 米国でのコマーシャル事業は予想以上に悪かった。

- OpenAI社のChat-GPTに1.3兆円の投資を行う。

- 1万人をレイオフする。

このように、マイクロソフトは八方塞がりな状況に立たされています。今後も成長率はどんどん下落し、前年比較でマイナスになる可能性が十分にあります。何か大きな変革が起きる(サブスク料金を引き上げる、Chat-GPTがGoogle検索に置き換わる、OpenAIをライセンス化するなど、または、景気が再び好転するまではマイクロソフトの成長ストーリーを取り戻すのは難しそうです。

チャート

終わりに

マイクロソフトの決算について、を私なりに感じたことをnoteにまとめました。ここまでの情報が少しでも皆様のお役に立てば幸いです。

最後に、この記事が良かったと思っていただければ、リツイートなどで拡散いただけるとありがたいです。

最後までお付き合いいただき、ありがとうございました!

以上です。